Commission des finances, du contrôle budgétaire et des comptes économiques de la nation

Réunion du 10 février 2016 à 9h32

Sommaire

- Approbation de l'accord entre le gouvernement de la république française et le conseil fédéral suisse modifiant le protocole additionnel à la convention entre la france et la suisse du 9 septembre 1966 modifiée en vue d'éliminer les doubles impositions en matière d'impôts sur le revenu et sur la fortune et de prévenir la fraude et l'évasion fiscales

- Approbation de la convention entre le gouvernement de la république française et le gouvernement de la république de singapour en vue d'éviter les doubles impositions et de prévenir l'évasion et la fraude fiscales en matière d'impôts sur le revenu

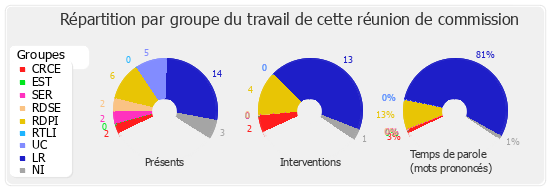

- Groupes de travail

La réunion

Approbation de l'accord entre le gouvernement de la république française et le conseil fédéral suisse modifiant le protocole additionnel à la convention entre la france et la suisse du 9 septembre 1966 modifiée en vue d'éliminer les doubles impositions en matière d'impôts sur le revenu et sur la fortune et de prévenir la fraude et l'évasion fiscales

Examen du rapport et du texte de la commission

Nous examinons ce matin deux conventions fiscales, l'une, avec la Suisse, sur le sujet particulier de l'échange d'informations, et l'autre, avec Singapour, de portée générale. L'Assemblée nationale a déjà examiné ces deux textes.

Il n'est pas nécessaire de rappeler - l'actualité s'en charge pour nous - combien une bonne coopération fiscale avec la Suisse est importante. Un seul chiffre permet de prendre toute la mesure des enjeux : 85 % des 45 000 régularisations effectuées depuis 2013 auprès du service de traitement des déclarations fiscales rectificatives (STDR) proviennent de la Confédération helvétique. En février 2015, l'affaire « Swiss Leaks » révélait un vaste système de fraude fiscale organisée par la banque HSBC. En janvier 2016, les médias faisaient état de près de 38 000 comptes non déclarés, soit près de 12 milliards d'euros, détenus par des citoyens français auprès de la banque UBS.

Pourtant, les échanges de renseignements fiscaux entre la France et la Suisse sont, depuis 2009, régis par un dispositif juridique conforme aux derniers standards de l'OCDE (Organisation de coopération et de développement économiques). La convention fiscale bilatérale de 1966, modifiée par un avenant du 27 août 2009, prévoit un mécanisme d'échange d'informations « à la demande », c'est-à-dire au cas par cas, grâce auquel l'État requérant peut obtenir des éléments de nature à prouver que certaines bases fiscales ont été illégalement soustraites à l'impôt.

En dépit de cette règle, la coopération demeurait difficile. En effet, la ratification de cet avenant avait été conditionnée par la Suisse à la signature d'un échange de lettres, daté du 11 février 2010, qui paraphrase l'avenant par des formulations ambiguës. Alors qu'il aurait pu être utilisé par la France pour appuyer ses demandes, cet échange de lettres est en pratique invoqué par la Suisse pour écarter de nombreuses requêtes, jugées « non vraisemblablement pertinentes » ou contraires à un « principe de proportionnalité ».

Le problème porte sur deux points précis. La Suisse se fonde sur l'échange de lettres, d'une part, pour interpréter strictement l'obligation de fournir le nom et l'adresse du contribuable visé - ce qui a notamment pour conséquence d'interdire à la France d'effectuer des « demandes groupées » sur plusieurs personnes à la fois, pourtant très utiles dans le cas d'entités liées entre elles ; d'autre part, pour imposer l'identification préalable de la banque ou l'établissement qui détient les informations, ce que par définition l'administration française ignore fréquemment. À défaut de ces éléments, la Suisse ne s'estime pas liée par les demandes.

C'est très précisément à ces insuffisances que s'est heurtée la demande effectuée par la France le 24 janvier 2013 dans le cadre de ce qui est devenu « l'affaire Cahuzac ». D'une manière générale, l'attitude vétilleuse des autorités suisses a bien souvent cette conséquence de rendre les réponses inutilisables - si elles sont transmises. Sur les 426 demandes effectuées entre le 1er janvier 2011 et le 15 avril 2013, seules 29 réponses ont été reçues par la France - soit 6,5 % du total - et 6 ont été jugées satisfaisantes.

Avec la modification des commentaires de l'OCDE sur son modèle et plus généralement la pression internationale croissante sur la Suisse, la mise en conformité du dispositif est devenue possible, et même inévitable. La négociation a toutefois pris du retard, en raison du rejet en 2014 par le Parlement suisse de la nouvelle convention bilatérale sur les successions, dans laquelle avait été inclus le nouveau dispositif. Il a donc été décidé d'élaborer un texte spécifique, qui a abouti au présent accord du 25 juin 2014.

Cet accord prévoit trois avancées notables.

Premièrement, il assouplit les conditions d'identification de la personne visée par la demande : celle-ci doit toujours être « identifiée », mais plus forcément par son nom et son adresse. Ceci constitue une réponse à la dissimulation parfois grossière du bénéficiaire effectif des avoirs derrière un prête-nom ou une structure intermédiaire. Par ailleurs, elle ouvre la possibilité de procéder à des « demandes groupées », conformément à une demande récurrente de la France et aux recommandations de l'OCDE.

Deuxièmement, cet accord met fin à l'obligation d'identifier au préalable l'établissement financier qui détient les informations recherchées. Le nom et l'adresse de la banque ne seront fournis par l'autorité requérante que dans la mesure où ils sont connus : en fait, c'est déjà ce que dit l'accord actuel, mais la nouvelle formulation « efface » son interprétation restrictive.

Troisièmement, l'accord prévoit une clause de portée générale, qui stipule que les éléments de la convention et du protocole « doivent être interprétés de manière à ne pas faire obstacle à un échange effectif de renseignements ». Il s'agit d'une sorte de précaution supplémentaire, recommandée par l'OCDE, et qui devrait prévenir d'éventuelles interprétations restrictives à l'avenir.

Ces trois améliorations sont de nature à éviter que l'administration suisse ne se dérobe. Cet accord s'applique aux faits survenus à compter du 1er février 2013, une portée rétroactive qui correspond opportunément au délai de prescription fiscale.

Bien sûr, le présent accord se limite à améliorer l'échange « à la demande » entre les deux pays, dispositif qui conserve sa faiblesse intrinsèque : il suppose de savoir au préalable ce que l'on cherche, ce qui est par définition rarement le cas, et repose in fine sur la bonne volonté des autorités interrogées.

Toutefois, il est raisonnable d'espérer que la Suisse mette en oeuvre l'échange automatique d'informations d'ici à 2018, comme elle s'y est engagée, avec 94 autres pays, le 29 octobre 2014 à Berlin, et comme elle le pratique déjà avec les États-Unis dans le cadre de la loi « FATCA » (Foreign Account Tax Compliance Act). La loi fédérale a été récemment modifiée afin de permettre la mise en oeuvre de ce dispositif, qui signe véritablement la fin du secret bancaire. L'échange automatique oblige en effet les États à transmettre de leur propre initiative et de façon exhaustive les informations concernant les comptes détenus par des non-résidents, conformément à une « norme commune de déclaration » particulièrement exigeante présentée par l'OCDE l'année dernière.

La réelle amélioration de la coopération fiscale avec la Suisse devra bien sûr être confirmée dans les prochaines années, mais les premiers effets sont indéniables. La perspective de la levée du secret bancaire a d'ores et déjà conduit près de 45 000 « repentis » à se manifester auprès du service de traitement des déclarations fiscales rectificatives (STDR) depuis 2013, produisant 1,9 milliard d'euros de recettes en 2014, 2,7 milliards d'euros en 2015, et probablement 2,1 milliards d'euros en 2016. La place de Genève, qui ne fait pas mystère de ces bouleversements, incite désormais ses clients à régulariser leur situation.

Nous n'en attendons qu'avec davantage d'impatience les chiffres du « jaune » budgétaire sur la coopération fiscale de la France avec ses partenaires... qui n'est étrangement plus disponible depuis deux ans. Compte tenu du contexte, j'interrogerai le ministre en séance publique à ce sujet.

Si le renforcement simultané de l'échange à la demande et de l'échange automatique ne mettra pas fin à la fraude fiscale internationale, il constitue néanmoins un progrès très important, qui aurait été difficilement concevable il y a seulement deux ou trois ans. C'est pourquoi toutes les initiatives politiques qui vont en ce sens doivent être soutenues avec constance et détermination.

Compte tenu de ces observations, je vous propose donc d'adopter le présent projet de loi.

Cet accord est-il de nature à régler toutes les questions liées aux frontaliers, y compris les problèmes parfois insolubles que posent les droits de succession ?

L'accord améliore, pour les ressortissants français, la transmission d'informations. Les questions touchant aux frontaliers relèvent de la convention fiscale dans son ensemble ; c'est un autre sujet.

Nous approuvons bien sûr cet accord, tout en souhaitant que l'on aille, comme le veulent l'OCDE et le Groupe d'action financière (GAFI), vers un accord multilatéral de transmission automatique d'informations qui règlera efficacement la question et rendra caduques, à terme, les accords bilatéraux.

Il reste beaucoup de chemin à faire : il n'est ici question que des particuliers ; il faudra aussi que l'on s'intéresse aux grands groupes et aux multinationales.

La France adresse de nombreuses demandes d'informations à la Suisse. La réciproque est-elle vraie ? La Suisse adresse-t-elle aussi à la France des demandes d'informations sur des citoyens helvétiques ou y a-t-il dissymétrie ?

La Suisse a longtemps fait preuve d'une mauvaise volonté flagrante à l'égard des demandes françaises, mais si j'ai bon souvenir, il me semble que dans l'affaire Cahuzac, il a aussi été reproché à l'administration française, placée sous l'autorité du ministre concerné, d'avoir volontairement retenu des formulations qui devaient amener une absence de réponse. N'y a-t-il pas là un effet pervers ?

C'est un accord relatif à l'échange des données que nous sommes appelés à examiner. La matière fiscale n'y est pas traitée. Au demeurant, bien des contentieux persistent en ce domaine avec la Suisse. Je rappelle que nous avons dénoncé la convention fiscale sur les successions, qui engagent des affaires immobilières extrêmement complexes. Si bien qu'un peu à la manière du Danemark, nous réglons les choses au coup par coup.

Cet accord sur l'échange de données représente un pas en avant important. La Suisse a toujours été très réticente : notre rapporteur a rappelé que les deux chambres du Parlement suisse ont rejeté, en 2014, l'accord qui leur était soumis, alors que la ministre fédérale et le secrétaire d'État aux finances plaidaient en sa faveur.

Cela dit, ainsi que l'a également souligné le rapporteur, c'est l'entrée en vigueur d'un accord européen sur l'échange automatique qui constituera le vrai progrès. Comme les États-Unis, qui grâce à leur puissance ont pu imposer un tel accord à la Suisse, nous finirons par y arriver. J'ai assisté, à Berne, à une réunion où l'on a vu les seize plus grands banquiers de la place jurer, la main sur le coeur, que la banque suisse ne serait plus que transparence et clarté. Acceptons-en l'augure.

L'un des points importants est l'intégration des cantons dans le dispositif, car une grande partie de la fiscalité est cantonale. Les « négociations » que l'on connaît ont lieu localement : il est essentiel que les cantons transmettent les informations sur les accords de rescrit auxquelles elles donnent lieu.

Cet accord sur les échanges de données est-il de nature à améliorer la situation des transfrontaliers, qui estiment subir une double imposition, tant au titre du revenu que des cotisations sociales, notamment de retraite ? J'aimerais une réponse circonstanciée sur ce point.

Richard Yung a évoqué les cantons. L'accord est-il bien applicable tant dans les douze cantons qu'au niveau fédéral, soit pour l'ensemble des données ?

A-t-on un aperçu de ce que peut apporter cet accord pour la prévention de l'évasion et de la fraude fiscale ? Dispose-t-on d'une estimation de ce phénomène ?

Je voterai ce texte mais reste assez sceptique. Pour avoir entamé, comme ambassadeur de la France auprès de l'OCDE, les négociations avec la Suisse, j'ai souvenir qu'elle se montrait alors parfaitement fermée à toute demande française. Les choses se sont très mal passées jusqu'en 2012, après quoi la Suisse, sous la contrainte des affaires, a un peu évolué. Le Gouvernement suisse a alors établi trois niveaux d'échange de données. Le premier, basique, portait sur des informations élémentaires ; le deuxième consistait en une remise d'information sur demande ; le troisième, qu'il n'a jamais voulu atteindre, concernait l'échange automatique, qui devait conduire les autorités suisses à transmettre d'elles-mêmes des informations en cas de soupçon de fraude. Où en est-on ? Pour moi, la Suisse en reste à l'information sur demande, sans aller jusqu'à un engagement global, comprenant l'échange automatique.

Vous indiquez que la Suisse devrait mettre en oeuvre l'échange automatique d'informations à compter de 2018. Mais s'en tiendra-t-elle au plus petit commun dénominateur, et les exceptions déjà reconnues par FATCA deviendront-elles la règle ? Existe-t-il, au niveau européen, une action coordonnée pour négocier avec la Suisse les modalités de mise en oeuvre du dispositif ?

Quid des demandes d'information sur des binationaux ? La Suisse les décline-t-elle, considérant que ces binationaux sont Suisses ou bien considère-t-elle leur nationalité française ?

Éric Bocquet a raison de dire qu'il faut aller vers un accord multilatéral. Le présent accord est bilatéral, c'est déjà un premier pas.

J'indique à André Gattolin que nous ne disposons pas des chiffres sur les demandes d'informations de la Suisse, puisque le « jaune » budgétaire fait défaut depuis deux ans. En revanche, nous savons qu'il y a une grande une dissymétrie : les demandes adressées par la France sont nombreuses, celles adressées par la Suisse sont rares.

Richard Yung a témoigné de sa maîtrise du sujet. Les cantons devraient être soumis aux mêmes contraintes que le Gouvernement fédéral, car le présent accord vise les États et leurs collectivités territoriales.

En réponse à Fabienne Keller, qui s'est interrogée sur la double imposition des frontaliers, je précise que cette question n'est pas couverte par le présent accord, qui ne porte que sur l'échange de données. Il devra être traité dans un autre cadre.

En réponse à Marc Laménie nous ne disposons pas d'information globale sur les montants de la fraude et de l'évasion fiscales. Nous n'avons connaissance que des montants récupérés chaque année par le STDR, que j'ai cités, et qui devraient être de 2,1 milliards en 2016.

Je comprends le scepticisme de Roger Karoutchi. On a vu par le passé qu'en dépit des accords signés, la Suisse s'exonérait assez facilement de délivrer les informations, en se montrant pointilleuse sur les lettres de demande et la réciprocité. Mais la loi récemment votée l'oblige désormais à transmettre automatiquement ces informations. Le principal effet de cette loi est qu'elle a jeté le trouble chez ceux qui ont un compte en Suisse, dont beaucoup ont choisi de régulariser.

Pour répondre à François Marc, le standard de l'OCDE est plus large que le FATCA. Les Américains, grâce à leur poids, ont déjà beaucoup obtenu, et l'on peut espérer qu'à partir de 2018, grâce à l'engagement pris avec 94 autres pays, l'échange automatique d'information devienne réalité. J'ajoute, en réponse à André Gattolin, que la France et l'Union européenne ont signé en 2015 un accord permettant la mise en oeuvre l'échange automatique.

À Alain Houpert, qui s'interroge sur le traitement réservé par la Suisse aux demandes concernant des binationaux, j'indique que le critère retenu est celui de la résidence : la Suisse transmet les informations qu'elle détient sur les non-résidents fiscaux aux États dont ils sont résidents fiscaux. Si un binational franco-suisse est résident fiscal en France, ses informations seront transmises.

La commission adopte le projet de loi autorisant l'approbation de l'accord entre le Gouvernement de la République française et le Conseil fédéral suisse modifiant le protocole additionnel à la convention entre la France et la Suisse du 9 septembre 1966 modifiée.

Approbation de la convention entre le gouvernement de la république française et le gouvernement de la république de singapour en vue d'éviter les doubles impositions et de prévenir l'évasion et la fraude fiscales en matière d'impôts sur le revenu

Examen du rapport et du texte de la commission

Alors que l'accord avec la Suisse vise à répondre à un problème ponctuel et précis, le présent accord avec Singapour s'inscrit dans le mouvement continu de renégociation de nos conventions fiscales, engagé depuis plusieurs années.

L'actualité, pourtant, n'est jamais loin. D'abord parce que certaines informations demandées à la Suisse auraient pu opportunément être demandées à Singapour à l'époque... Ensuite, et surtout, parce que cette convention a été négociée dans le contexte agité des débats sur le projet « BEPS » (Base Erosion and Profit Shifting) de l'OCDE, qui vise à lutter contre la délocalisation abusive des bénéfices.

Ces débats nous rappelé qu'une convention fiscale n'est pas seulement un texte technique. C'est un acte politique. Ce n'est pas sans raison que notre commission avait organisé, le 1er juillet dernier, une audition conjointe sur le thème de la diplomatie fiscale. De fait, c'est dans une convention fiscale que se joue la répartition entre les États du droit d'imposer les bases fiscales, et donc sur le partage des fruits de la croissance mondiale. Et c'est dans une convention fiscale que les entreprises et les particuliers trouvent, ou pas, une incitation à aller investir et s'installer dans un autre pays.

En l'espèce, cette convention fiscale signée le 15 janvier 2015 viendra se substituer au texte actuel, qui date du 9 septembre 1974 et ne correspond plus à la réalité des échanges économiques entre les deux pays.

Plaque tournante du commerce et des investissements en Asie du Sud-est, premier partenaire de la France dans la région, hub portuaire et aéroportuaire majeur, Singapour a en effet vu son économie évoluer en profondeur, délaissant en quatre décennies les activités manufacturières au profit d'une spécialisation en finance et en innovation dans les activités à haute valeur ajoutée - chimie, pharmacie etc. Très exposée au retournement de la conjoncture mondiale, la cité-État cherche aujourd'hui à attirer de nouveaux investissements dans ces secteurs de pointe. Cela tombe bien : la France y excelle. Ses champions industriels et ses ingénieurs bien formés ne pourront que tirer parti d'un nouveau cadre fiscal, plus favorable aux investissements et aux échanges commerciaux.

Le texte de l'accord est, en pratique, très proche modèle de base élaboré en 2010 par l'OCDE. Il n'en demeure pas moins que chaque clause a fait l'objet d'une négociation : les différences avec le modèle résultent des compromis entre les deux pays, ainsi que d'une volonté de conserver « ce qui fonctionne » dans la convention de 1974, afin de ne pas créer d'incertitude juridique.

Par rapport à l'accord de 1974, la nouvelle convention fiscale offre un cadre plus favorable aux investissements, ce qui pourrait d'abord profiter aux entreprises françaises.

En premier lieu, la retenue à la source opérée sur les dividendes est abaissée de 10 % à 5 %. Comme les investissements français à Singapour excèdent les investissements singapouriens en France, ceci permettra aux entreprises françaises y détenant des filiales de faire « remonter » plus facilement leurs bénéfices vers la France.

En deuxième lieu, les intérêts sont exonérés de la retenue à la source de 10 % s'ils résultent de prêts inter-entreprises, ce qui est un mode de financement très utilisé par les entreprises françaises.

En troisième lieu, une clause particulière permet de protéger le régime français des sociétés d'investissement immobilier, notamment celui des sociétés d'investissement immobilier cotées (SIIC), qui est particulièrement favorable. Celles-ci se verront appliquer la législation de leur État, en l'occurrence une retenue à la source de 30 % sur les dividendes distribués à des non-résidents, en lieu et place de la retenue à la source de 5 % prévue par la convention.

En quatrième lieu, un chantier devra dorénavant avoir une durée de douze mois pour être considéré comme un « établissement stable », et donc imposable à Singapour, contre six mois auparavant.

Enfin, la présence française à Singapour est également encouragée par le maintien de clauses particulièrement favorables, déjà présentes dans le texte de 1974, pour les étudiants, stagiaires, apprentis et enseignants.

Dans le même temps, la nouvelle convention fiscale préserve le droit des États à imposer des activités sur leur territoire. On signalera notamment trois clauses.

D'abord, le maintien d'une imposition à la source des redevances provenant d'activités littéraires et artistiques. Ce n'est pas grand-chose par rapport au droit commun de l'imposition à la résidence, mais cela devrait tout de même bénéficier surtout à Singapour.

Ensuite, l'introduction de la notion d'établissement stable de services. Aujourd'hui, il n'est pas toujours facile de dire si une prestation de services relève d'un établissement stable ou pas. L'introduction de cette notion, certes de nature à profiter à Singapour, va surtout dans le sens d'une meilleure sécurité juridique pour les entreprises. Son seuil de déclenchement - douze mois sur quinze, au lieu de six mois sur douze dans les autres accords récents - demeure toutefois très favorable aux prestataires français.

Enfin, la suppression du système des crédits d'impôt forfaitaires : ce mécanisme ancien permettait de réduire de 10 % à 15 % l'impôt payé en France - quel que soit le montant réel de l'impôt payé à Singapour. Le Trésor public français en sera le grand bénéficiaire, après la fin de la période de transition. Le système des crédits d'impôt forfaitaires, qui représentait une forme de subvention à l'exportation vers les pays en développement, paraît aujourd'hui anachronique dans le cas d'un pays comme Singapour. Il sera remplacé par un crédit d'impôt égal au montant réellement acquitté à Singapour, conforme au modèle OCDE.

La convention comporte enfin une série d'améliorations visant à prévenir la fraude fiscale et l'optimisation fiscale abusive.

Relevons, notamment, l'introduction d'une clause anti-abus générale, visant à combattre les montages dont le but est principalement, sinon exclusivement, de tirer indûment un avantage fiscal des stipulations de la convention. Les clauses de ce type, systématiquement introduites par la France dans les nouveaux accords, ont d'ores et déjà permis à l'administration fiscale d'effectuer des redressements.

Un autre point important est le renforcement du mécanisme d'échange d'informations à la demande. Celui-ci était déjà conforme au dernier standard de l'OCDE depuis la signature de l'avenant du 13 novembre 2009 à la précédente convention, mais il est dorénavant précisé que les renseignements obtenus peuvent être utilisés, sous conditions, à d'autres fins que des fins fiscales, comme la lutte contre le blanchiment et le financement du terrorisme. La coopération fiscale avec Singapour est satisfaisante, et devrait encore être renforcée par le prochain passage à l'échange automatique, auquel la cité-État s'est engagée à horizon 2018.

Bien sûr, la présente convention fiscale n'est pas exempte de critiques. Il faut toutefois garder à l'esprit qu'un texte de ce type est toujours le résultat d'un compromis, et qu'il est difficile d'obtenir satisfaction sur tous les points.

On peut tout d'abord regretter l'absence de clauses traitant des sociétés de personnes et entités transparentes, qui figurent pourtant dans d'autres conventions récentes. L'interposition de ces entités, notamment en matière immobilière, constitue pourtant un montage courant - pour ne pas dire grossier - pour échapper à l'impôt. En théorie, la doctrine administrative interne et l'interprétation actuelle des deux parties permettent de régler la plupart des cas. Mais quelques précautions supplémentaires dans l'accord eussent été bienvenues, pour se prémunir contre d'éventuels conflits d'interprétation à venir.

Ensuite, on note l'absence de clauses anti-abus « sectorielles », par exemple sur les intérêts, dividendes et redevances, comme c'est le cas dans les autres accords récemment signés par la France. La clause générale a toutefois vocation à couvrir l'ensemble des possibles abus, et devrait être dorénavant privilégiée dans la pratique conventionnelle de la France.

D'une manière générale, les avantages certains de cet accord l'emportent nettement sur ses quelques faiblesses. Ce texte, très attendu par les acteurs économiques, devrait marquer une étape importante du développement des relations économiques entre la France et Singapour, pour le bénéfice mutuel des deux États, de leurs entreprises et de leurs citoyens. Compte tenu de ces observations, et considérant que ses avantages sont très supérieurs aux quelques inconvénients qui demeurent, je vous propose donc d'adopter le présent projet de loi sans modification.

Vous avez évoqué une retenue à la source de 5 % sur les dividendes. Mais qu'en est-il dans le cadre d'une activité offshore ? Je pense aux sociétés enregistrées à Singapour mais n'y exerçant pas leur activité. Comment l'administration française considère-t-elle de tels dividendes lorsqu'ils sont perçus par un ressortissant français ? Il me semble que s'il n'y a pas, comme c'est le cas à Hong-Kong, d'imposition sur les bénéfices offshore, elle ne peut se prévaloir du crédit d'impôt ?

S'il s'agit d'un montage dont l'objectif est la dissimulation, il devrait tomber sous la clause anti-abus de la convention, et sous les dispositions de notre droit interne.

L'objectif est d'encourager les fonds étatiques singapouriens à investir en France, mais n'oublions pas qu'une importante communauté de quelque 10 000 citoyens français est établie à Singapour, où les intérêts français sont principalement investis dans la finance et l'immobilier. La société Dragages est ainsi le principal constructeur de l'île. Cette convention n'est donc pas indifférente pour la communauté française.

L'autre objectif est de prévenir la fraude fiscale et les abus, sachant que Singapour est en quelque sorte devenue une alternative à la Suisse, et que les banques suisses, lorsqu'elles ont fermé certains comptes, ne manquaient pas d'adresser leurs clients à un correspondant de bonne volonté sur l'île... Toutes les clauses de la convention sur lesquelles vous avez insisté sont donc bienvenues. Nous voterons ce texte, qui constitue un progrès.

Singapour est un territoire plus particulier encore que la Suisse, avec laquelle les choses ont progressé parce que les Américains ont pesé de tout leur poids.

La présente convention, qui compte de nombreux articles très détaillés, appelle de notre part une analyse fouillée et c'est pourquoi nous réserverons pour l'instant notre vote, afin de vérifier que ce texte répond bien aux objectifs de transparence que nous appelons de nos voeux.

Comme Éric Bocquet, j'estime que ces conventions bilatérales ont un sens mais qu'elles s'inscrivent aussi dans la politique globale de l'Union européenne. Je rappelle qu'un traité commercial a été signé entre l'Union européenne et Singapour en 2013, puis un traité d'investissement - avec d'ailleurs une fameuse clause d'arbitrage ISDS (Investor-State Dispute Settlement) qui fait l'objet d'un recours devant la Cour de justice de l'Union européenne, laquelle doit décider s'il s'agit d'un traité mixte dont certaines clauses devraient être ratifiées par les parlements nationaux.

D'où ma question : la convention ici proposée a-t-elle des équivalents entre Singapour et d'autres pays de l'Union européenne ou bien jouons-nous les pionniers ? Quelle cohérence globale entre ce texte et les accords d'investissement négociés puis ratifiés par l'Union européenne ?

Je veux insister sur l'importance des relations avec Singapour. Présidente du groupe d'amitié du Sénat, je suis aussi l'élue d'un département qui compte la plus grande communauté singapourienne de France, sur la base de Cazaux. Nos relations avec Singapour sont étroites en matière de défense, et nous assurons la formation des pilotes de la cité-État, dont il ne faut savoir qu'ils se retrouvent très vite, en vol, au-dessus du territoire de la Malaisie. J'insiste sur ces relations, qui ont un impact économique fort.

Sur le plan financier, enfin, Singapour est une place très forte et très solide. Si elle perdait son triple A, cela poserait bien des difficultés. Pour toutes ces raisons, j'estime que la France doit travailler étroitement avec l'île, sans se limiter aux relations nouées dans un cadre européen.

Richard Yung connaît bien la situation locale. L'important est en effet de régler le problème de la fraude fiscale, grâce à un accès aux données - ce qui est aussi de nature à améliorer la fluidité des investissements.

Éric Bocquet demande si cette convention permet d'atteindre l'objectif de transparence. Les accords bilatéraux ne permettent sans doute pas de régler tous les problèmes, mais ils nous font avancer vers cet objectif. L'analyse détaillée qu'il entend mener de ce document sera l'occasion de poser des questions, auxquelles il sera répondu en séance, mais dès à présent, nous pouvons considérer que ce texte constitue une avancée significative au regard de la situation antérieure.

André Gattolin a rappelé l'existence d'accords au niveau européen, dont un accord d'investissement de 2015. Cet accord stipule cependant que les clauses des conventions fiscales bilatérales l'emportent sur celles de l'accord d'investissement.

Enfin, dans l'intervention de Marie-Hélène Des Esgaulx, qui a témoigné de nos relations fortes avec Singapour, j'ai bien senti le souhait de voir la France connaître une situation aussi florissante.

La commission adopte le projet de loi autorisant l'approbation de la convention entre le Gouvernement de la République française et le Gouvernement de la République de Singapour.

Nous sommes tous d'accord pour que le rapporteur général, qui a bien d'autres activités et ne peut faire partie de tous les groupes de travail, puisse participer à leurs travaux en tant que de besoin.

Souhaitons que l'administration fasse preuve de bonne volonté dans la transmission des simulations pour la DGF.

La ministre Marylise Lebranchu nous a assuré lors de son audition la semaine dernière que nous disposerions de toutes les simulations souhaitées. Je ne doute pas que notre rapporteur général, membre de droit, en sa qualité, du groupe de travail, saura y veiller.

La réunion est suspendue à 10 h 25.