Commission des finances, du contrôle budgétaire et des comptes économiques de la nation

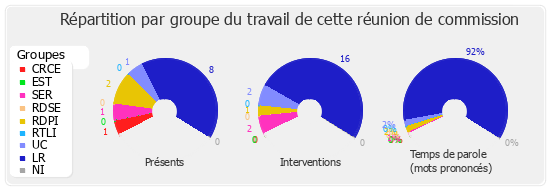

Réunion du 29 mars 2017 à 9h10

Sommaire

La réunion

Nous sommes là pour prendre connaissance des conclusions du groupe de travail sur les assiettes fiscales et le recouvrement de l'impôt à l'heure de l'économie numérique.

Les collègues Albéric de Montgolfier, rapporteur général, Éric Bocquet, Michel Bouvard, Michel Canevet, Thierry Carcenac, Jacques Chiron, Philippe Dallier, Vincent Delahaye, André Gattolin, Charles Guené et Bernard Lalande doivent être remerciés pour l'engagement dont ils ont fait preuve.

La commission des finances du Sénat a été la première à ouvrir ce vaste dossier de la fiscalité des utilisateurs des plateformes en ligne, en particulier avec un rapport que Philippe Dallier et moi-même avions consacré aux douanes en 2013. Très étonnés de l'ampleur de la fraude à la TVA, nous avons alors entamé un long travail sur les différents aspects de la fiscalité des utilisateurs des plateformes en ligne, dont ce n'est pas aujourd'hui l'aboutissement. En effet, nous nous apercevons, au fil des auditions, que l'imagination est sans limite. Chaque jour se créent de nouvelles applications. Chaque jour, les technologies avancent et la fiscalité doit évidemment s'adapter. Dans cette situation, nous proposons non de changer en permanence les choses, mais de mettre au point un système simple et stable.

Je veux remercier tous les membres du groupe de travail. La synthèse que nous vous présentons ce matin devrait déboucher sur une proposition de loi qui sera, je l'espère, la plus consensuelle possible. Nous avons, me semble-t-il, tous travaillé dans le même esprit, éprouvant de l'admiration pour la créativité de l'économie collaborative, tout en ayant conscience des limites qu'il importe de poser. En effet, nous sommes membres de la commission des finances et sommes donc, à ce titre, particulièrement attentifs aux recettes fiscales et à l'égalité devant l'impôt.

L'économie collaborative n'est pas un simple phénomène de mode, elle est bien une tendance de fond. En Europe, elle a représenté 28 milliards d'euros de transactions en 2016, un montant qui a purement et simplement doublé en un an. Elle pourrait atteindre 572 milliards d'euros en 2025.

Cette économie intéresse avant tout les utilisateurs qui reçoivent les revenus - en effet, en moyenne, 85 % du montant des transactions reviennent à l'utilisateur. Elle crée de nouvelles opportunités d'échanges, ouvrant des possibilités de services inédites pour des millions de personnes. Elle rompt ainsi la frontière entre particuliers et professionnels, entre activité régulière et activité occasionnelle. N'importe quel particulier peut désormais devenir acteur de l'économie collaborative grâce à une application et un téléphone, et fournir des services ou échanger des biens. Cette facilité remet évidemment en cause les fondements mêmes de notre système fiscal et social.

Sans rappeler tous les chiffres qui figurent dans la synthèse, je relève que 350 000 logements sont à louer sur Airbnb en France : Paris est la première destination touristique de la plateforme. Par ailleurs, 18,5 millions de Français ont acheté sur Leboncoin en 2016. Enfin, 42 000 travailleurs indépendants, qui peuvent exercer différents métiers, proposent leurs compétences sur Hopwork. Les chiffres sont éloquents.

Cette nouvelle économie a longtemps donné l'impression, notamment en raison de tentatives de créer de nouveaux services un peu à la marge de la légalité, qu'elle se développait hors du droit, particulièrement en matière fiscale et sociale. Vous vous souvenez de l'épisode d'UberPop, vous n'avez pas oublié les problèmes d'Airbnb à Paris, vous avez vu la suspension de Heetch il y a quelques semaines. Au-delà des simples aspects fiscaux, d'autres problèmes se posent en termes de régulation et de réglementation. Il est donc nécessaire de clarifier les règles. Pour notre part, nous nous sommes concentrés sur les problèmes que pose cette économie sous l'angle fiscal et social.

Aujourd'hui, il est clair qu'une prise de conscience est en cours. Et je tiens à le dire, le Sénat est largement à l'origine de cette prise de conscience. Je me souviens d'un entretien avec le ministre de l'économie et des finances, Michel Sapin. L'impression que nous avons eue au tout début du processus, lors des contrôles que nous faisions, Philippe Dallier et moi-même, c'est que l'administration découvrait un peu le problème. Aujourd'hui, la prise de conscience a avancé. J'en veux pour preuve que le Gouvernement a publié il y a deux mois cinq fiches explicatives qui décrivent les obligations sociales et fiscales applicables aux revenus tirés des activités sur les plateformes collaboratives. Cela montre que l'administration tente de clarifier un peu les choses !

Toutefois, ces fiches sont singulièrement compliquées : à la lecture, il apparaît très qu'un raisonnement à droit constant, qui est le choix du Gouvernement, pose problème. Concrètement, on a tenté d'appliquer le droit fiscal existant à cette économie collaborative, au motif que les règles actuelles sont suffisantes pour appréhender l'ensemble des situations. Sans doute est-ce vrai en partie. Il n'en demeure pas moins que, en agissant de la sorte, le Gouvernement n'a pas vraiment rassuré. Il a même parfois effrayé nos concitoyens qui, après avoir essayé de comprendre les règles et après avoir pris connaissance des formulaires et procédures, se sont aperçus de cette extrême complexité.

En matière fiscale, on entend parfois parler de « zone grise », une zone dans laquelle il n'y aurait pas de taxation. C'est totalement inexact, car tous les revenus sont en théorie imposables au premier euro, quelle que soit leur nature, et même s'ils ne sont qu'occasionnels ou accessoires. Les revenus doivent être déclarés dans la catégorie des bénéfices industriels et commerciaux, les BIC, ou non commerciaux, les BNC, et peuvent le plus souvent relever du régime micro-fiscal.

Au-delà des BIC et des BNC, il existe plusieurs autres régimes, très compliqués, mais il n'existe pas d'exonération en matière fiscale - à deux exceptions près : d'abord, les ventes de biens d'occasion, ceux que l'on trouve dans un vide-grenier, sur Leboncoin ou par petites annonces et qui sont normalement exonérées ; ensuite, le partage de frais, qui vise essentiellement le covoiturage, défini de manière très stricte par l'instruction fiscale du 30 août 2016, laquelle autorise un conducteur à se faire rembourser une quote-part de ses frais en les partageant avec d'autres utilisateurs de sa voiture dès lors qu'il ne réalise aucun bénéfice. En revanche, si vous prêtez votre voiture, votre perceuse ou votre ordinateur, ce qui peut, après tout, paraître relever du partage de frais ou d'une forme d'amortissement, vous êtes théoriquement taxable au premier euro, à quoi il faudrait ajouter les prélèvements sociaux sur les revenus du patrimoine, soit 15,5 %. Vous le constatez, les règles ne sont pas si faciles à appliquer.

En matière de prélèvements sociaux, la situation est plus compliquée : en l'occurence, on peut considérer qu'il y a bien une zone grise. Il n'existe aujourd'hui aucun critère permettant de distinguer clairement entre particuliers et professionnels, notamment les travailleurs indépendants. Il n'existe aucun minimum en termes de revenus ou de temps passé. Lorsque nous sommes allés en Allemagne, nous avons vu une plateforme qui vendait des objets faits à la main, des travaux au crochet, de magnifiques créations, par exemple, un couvre-théière rose... Si vous pratiquez à titre occasionnel dans votre atelier une activité artisanale, faite à la main, si vous êtes un amateur et vendez vos propres tableaux ou quelques photos de votre cru, cette pratique est susceptible d'entraîner une affiliation obligatoire au régime social des travailleurs indépendants, et ceci au premier euro perçu. Cette obligation entraîne ipso facto l'assujettissement aux cotisations sociales, à la cotisation foncière des entreprises, aux taxes pour frais de chambre consulaire ; elle implique l'enregistrement au registre du commerce et des sociétés ou au registre des métiers, sans oublier une multitude d'obligations sectorielles : stages de qualification, certifications, normes d'hygiène et de sécurité...

La loi de financement de la sécurité sociale pour 2017 a apporté une réponse partielle en fixant deux seuils d'affiliation obligatoire à la sécurité sociale, soit 7 846 euros par an pour la location de biens et 23 000 euros par an pour les locations meublées de courte durée. En revanche, il n'existe toujours aucune règle claire applicable aux ventes de biens et aux services. La réponse est donc imparfaite.

Et si elle est imparfaite, c'est parce que l'ensemble des règles aujourd'hui applicables ont été conçues au XXe siècle, à une autre époque, celle du monde physique, alors que nous passons de plus en plus à des échanges virtuels. Avant, les vendeurs et les acheteurs intervenaient sans passer par des plateformes numériques. Les règles n'étaient pas remises en cause parce que, dans la pratique, elles n'étaient quasiment pas appliquées. On le savait, beaucoup d'argent liquide circulait dans les vide-greniers ou pour du babysitting, mais aucune plateforme d'échanges n'industrialisait les transactions.

Il régnait une sorte de tolérance implicite parce que l'administration fiscale considérait, peut-être à juste titre, que c'était une source de revenus un peu marginale et qu'il n'y avait pas lieu d'importuner les gens pour autant. Aujourd'hui, il en va autrement, car les personnes affiliées à Airbnb ou celles qui travaillent sur des plateformes de VTC peuvent tirer de leurs activités une part significative, voire prépondérante de leurs revenus. Cela ne se limite plus à l'étudiante qui pratique quelques heures de babysitting par semaine.

Avec les plateformes numériques, les échanges entre particuliers ont pris un caractère massif, standardisé, industriel. Avec le numérique, les masses sont devenues énormes, mais en même temps toutes les transactions ou presque sont devenues traçables : en effet, à la différence du vide-grenier où tout se fait en espèces, sur la plateforme d'échanges, le paiement passe en général par cette dernière.

Aujourd'hui, la situation est doublement insatisfaisante. En effet, il y a, d'un côté, des particuliers qui sont de bonne foi, qui ne sont pas des fraudeurs fiscaux, mais qui ne comprennent pas les règles, car elles sont très complexes et souvent confuses. Ces personnes n'ont pas envie de s'affilier à des régimes compliqués. Et puis, il y a, de l'autre côté, l'administration qui, faute de pouvoir faire respecter ses règles - il serait ridicule de faire porter des contrôles sur tous les particuliers ! -, baisse un peu les bras. Du coup, un certain nombre de professionnels échappent aux obligations fiscales et sociales et gagnent des revenus substantiels. Il peut s'ensuivre des situations de concurrence déloyale.

Pour ma part, je ne suis pas toujours un ardent défenseur des services de taxi, mais je peux comprendre leur point de vue : d'un côté, il y a des chauffeurs de taxi qui paient l'impôt sur le revenu et des charges sociales et, d'un autre côté, il y a des chauffeurs de VTC qui peuvent échapper à ces obligations. Il s'ensuit donc une distorsion de concurrence. Il en va de même pour les hôteliers, qui paient toutes leurs charges et se trouvent face à des particuliers qui proposent en permanence leur appartement sur une plateforme sans subir les mêmes contraintes. Là aussi, il y a distorsion de concurrence. Il est donc indispensable de donner un cadre fiscal et social adapté à l'économie collaborative.

Vous le savez, des avancées sont intervenues. Dès 2018, les plateformes pourront commencer à déclarer les revenus de leurs utilisateurs à l'URSSAF. Dès 2019, elles devront faire une déclaration à l'administration fiscale. C'est donc un dispositif de déclaration automatique qui a été adopté l'année dernière.

Le Sénat a un peu poussé les choses. En effet, nous avions à deux reprises, à une très large majorité - contre l'avis du Gouvernement -, adopté ce système de transmission automatique. La troisième fois, nous avons finalement eu gain de cause : la déclaration automatique des revenus est maintenant entrée dans le droit positif. En outre, les plateformes doivent désormais informer les utilisateurs de leurs obligations fiscales et des revenus qu'ils ont perçus au cours de l'année, par l'envoi d'un récapitulatif des transactions.

Notre groupe de travail veut aller plus loin. Nous présentons de nouvelles propositions, élaborées sur un mode collégial et non partisan. Nous avons réalisé près de cinquante auditions en France et à l'étranger. Nous nous sommes déplacés à San Francisco et à Seattle, à Londres, à Bruxelles, à Berlin. Nous avons compilé tous les rapports et pris connaissance des expériences étrangères.

La conclusion est très simple : nous sommes convaincus que l'encadrement de l'économie collaborative doit passer par la mise en place d'un régime fiscal et social global, applicable à toutes les plateformes, à tous les utilisateurs. Pour ce faire, nous avons retenu trois principes simples : simplicité pour les utilisateurs, lesquels ne sont pas des professionnels du droit fiscal ; unité entre le domaine fiscal et le domaine social ; équité entre les contribuables - il ne doit pas exister de distorsion de concurrence, il n'y a aucune raison qu'un secteur soit taxé tandis que l'autre ne l'est pas.

Nous n'avons pas souhaité remettre en cause les grands équilibres existants, ni édicter des règles sectorielles. Surtout, nous n'avons pas souhaité créer de nouvel impôt. Si nous avons fait ce choix, c'est notamment pour tenir compte du problème de localisation des plateformes. Le risque de créer un impôt à la transaction ou au clic, c'est de voir demain toutes les plateformes quitter la France. Nous avons, certes, quelques champions, comme Blablacar, mais beaucoup de ces plateformes sont d'origine étrangère ou installées hors de nos frontières. Avec la taxation au clic, le principe de territorialité ferait fuir la plupart des plateformes hors de France.

Nous avons réfléchi à une solution permettant d'exonérer les petits compléments de revenus ou ce qui peut être considéré comme un remboursement de frais. C'est la raison pour laquelle nous avons proposé un seuil, que nous avons affiné. Concrètement, notre proposition permet de distinguer celui qui pratique vraiment une activité occasionnelle ou très accessoire de celui qui tire de son activité une source importante, voire principale de ses revenus. Le coeur de notre proposition consiste à faire naître un cercle vertueux en créant un avantage fiscal lié à la déclaration automatique des revenus.

La première proposition vise donc à créer un seuil unique et transversal - fiscal et social - de 3 000 euros. En matière fiscale, ce seuil prend la forme d'un abattement minimal, qui s'applique de manière alternative aux abattements proportionnels de droit commun et qui est valable pour l'ensemble des revenus tirés des plateformes en ligne.

L'utilité de cet abattement forfaitaire, c'est qu'il s'annule de lui-même dès lors que l'abattement proportionnel de 71 %, de 50 % ou de 34 %, qui dépend de la catégorie d'activité au sein du régime micro-BIC ou du régime micro-BNC, devient plus favorable. Il n'y a donc ni effet de seuil ni distorsion de concurrence. Si votre revenu perçu via des plateformes en ligne est compris entre zéro et 3 000 euros, vous êtes totalement exonéré d'impôt : ces petits compléments de revenu accessoires et occasionnels sont considérés comme relevant de l'économie de partage. Si votre revenu est supérieur à 3 000 euros, l'avantage fiscal joue encore tant qu'il est plus favorable que l'abattement proportionnel, avec un « seuil de sortie » variable selon les activités : 4 225 euros par an pour les ventes de biens et 6 000 euros pour les services, les locations d'appartements ou de voitures.

Au-delà, l'avantage de ces différents seuils est totalement neutre. Autrement dit, si votre activité vous procure un revenu significatif, vous êtes traité exactement comme n'importe quel professionnel.

Dans tous les cas, un revenu exonéré par nature demeure exonéré même au-delà de 3 000 euros : il est important de préciser que le dispositif ne taxe pas le covoiturage, le partage de frais ou encore la vente de biens d'occasion, même au-delà de 3 000 euros.

En matière sociale, nous proposons de transposer le seuil de 3 000 euros sous la forme d'une présomption du caractère non professionnel de l'activité. Si l'utilisateur ne gagne pas plus de 3 000 euros par an, il n'est pas obligé de s'affilier à la sécurité sociale en tant que travailleur indépendant, avec toutes les charges et contraintes que cela impose. Au-delà de 3 000 euros, l'affiliation au RSI s'apprécie au cas par cas : ce que change ce seuil, c'est qu'il permet de « protéger » les petits revenus occasionnels, en garantissant qu'ils ne justifient jamais une affiliation tant que les 3 000 euros ne sont pas dépassés. Il s'agit donc non pas d'un « seuil plafond », mais d'un « seuil plancher ». À cet égard, nous ne modifierons pas les deux « seuils plafonds » proposés par la loi de financement de la sécurité sociale : 7 846 euros pour la location de biens et 23 000 euros pour les logements.

Pourquoi avoir retenu 3 000 euros plutôt que 5 000 euros, comme nous l'avions fait dans nos précédentes propositions ? Ce niveau correspond à 250 euros bruts par mois ou à un peu moins de 60 euros par semaine. C'est environ un sixième du SMIC, ou encore la moitié du RSA. L'Agence de l'environnement et de la maîtrise de l'énergie (Ademe) considère que c'est aussi la moitié du coût annuel moyen d'un véhicule pour un particulier.

Ce seuil est compatible avec ceux qui nous ont été transmis par les plateformes elles-mêmes, le revenu annuel perçu par les particuliers sur ces sites étant souvent modeste - 350 euros sur Stootie, 700 euros sur Drivy, 400 euros sur Leboncoin.

Ce qui est important, c'est le seuil unique, qui est beaucoup plus visible et compréhensible que de multiples seuils sociaux et fiscaux.

Nous nous sommes renseignés sur ce qui se pratique dans les autres pays. En Belgique, c'est un seuil de 5 000 euros avec un prélèvement libératoire de 10 % en-dessous. Pour le Royaume-Uni, c'est deux fois 1 000 livres sterling, avec une exonération en-dessous. Pour l'Italie, une proposition de loi fixe le seuil à 10 000 euros, avec un prélèvement libératoire en-dessous. Nous sommes donc dans la moyenne européenne.

Vous ne manquerez pas de me demander si les plateformes vont jouer le jeu. C'est évidemment la question. Aujourd'hui, on ne peut pas dire qu'il y ait une excellente coopération de la part de plateformes étrangères pour transmettre les revenus des utilisateurs. Installées aux Pays-Bas, au Luxembourg ou en Irlande, elles considèrent qu'elles ne sont pas soumises au droit de communication de l'administration fiscale française.

Notre idée, très simple, c'est qu'il faut une carotte : c'est une démarche volontaire associée à un avantage fiscal. Les utilisateurs donneront leur accord au moment de leur inscription, et les plateformes pourront choisir de s'inscrire dans cette démarche ou pas.

Cette démarche est incitative puisque seuls les revenus déclarés automatiquement bénéficieront de l'avantage de 3 000 euros. Il deviendra tout à fait intéressant pour la plateforme de transmettre les revenus, car la condition pour bénéficier de l'abattement de 3 000 euros, c'est d'avoir souscrit à la transmission automatique. Pour les utilisateurs, la plateforme deviendra compétitive lorsqu'elle sera agréée et qu'elle offrira l'abattement de 3 000 euros.

Le système est simple. Il suffit à l'utilisateur de donner son accord et de fournir son numéro d'identification.

Cette déclaration automatique existe ailleurs. Aux États-Unis, elle est pratiquée au niveau fédéral, c'est le formulaire 1099 K rempli pour le compte de l'utilisateur par les intermédiaires, comme nous l'avons constaté à San Francisco. En France, cela va même plus loin avec la collecte de la taxe de séjour par Airbnb. Initialement prévue pour Paris, elle est aujourd'hui étendue à 50 villes. Concrètement, cela veut dire que les plateformes peuvent collecter les taxes. L'Estonie a signé un accord avec Uber permettant la déclaration automatique des revenus des chauffeurs, et le système devrait être étendu à l'ensemble des plateformes dès l'année prochaine. Puisque cela existe à l'étranger, nous pourrions le faire en France dès lors qu'il y aura un peu de volonté. Le système du volontariat nous paraît le meilleur moyen d'amener les plateformes à se rallier au système de déclaration automatique.

Notre proposition de loi comporte un certain nombre d'autres mesures. Nous avons adapté un certain nombre de règles aujourd'hui obsolètes. Ainsi, il est interdit aux particuliers de participer à plus de deux « ventes au déballage par an », et de fournir à cet effet une attestation sur l'honneur. Dans la pratique, je ne pense pas que les gendarmes vérifient...

Nous proposons aussi de présumer l'accord du supérieur hiérarchique pour les agents publics qui participent à l'économie collaborative.

Nous proposons de créer un « rescrit économie des plateformes » pour leur permettre de faire valider en amont les règles internes qu'elles mettent en place pour distinguer les professionnels des particuliers.

Nous proposons également de faire de la certification des plateformes un véritable label, et de renforcer les outils du contrôle fiscal. Dans l'actuel système de contrôle fiscal, on lance des filets un peu partout, mais cela ne donne pas grand-chose. Mieux vaut concentrer les efforts de l'administration fiscale sur les plateformes qui ne seraient pas rentrées dans le système, c'est-à-dire celles qui n'accepteraient pas de transmettre les revenus, et seraient alors présumées non coopératives.

Nos propositions ont été assez bien reçues. Elles n'ont pas suscité d'hostilité chez les acteurs traditionnels - je pense notamment aux hôteliers et aux taxis qui souhaitent que l'économie collaborative soit soumise à un minimum de règles d'équité sur le plan fiscal et sur le plan des prélèvements sociaux. Certaines des plateformes sont d'ailleurs demandeuses d'une clarification des règles pour entrer dans une forme de droit commun où les choses seraient simples. Elles demandent seulement qu'on n'en rajoute pas dans la complexité. Un système comportant de multiples seuils, obligations, formulaires de toutes sortes, ne serait pas adapté. Il faut un système simple, automatique. Et nous proposons une formule compréhensible par tous et facilement accessible.

Avant l'élection présidentielle et les législatives, le moment nous paraît opportun pour faire bouger les choses. Sans doute y aura-t-il un collectif budgétaire cet été. La commission des finances du Sénat a permis de faire prendre conscience qu'il faut évoluer sur ce sujet. Le moment est venu pour faire avancer ces idées, largement partagées et qui reposent sur un travail extrêmement approfondi.

Je remercie tous les collègues de leur implication sur ce sujet absolument passionnant. Nous ne sommes qu'au début de la révolution !

Ce qui a inspiré le groupe de travail, c'est l'idée de prendre en compte le fait que nous sommes dans une économie très originale et toute récente - elle date de moins de dix ans ! Or depuis le Moyen Âge, nous fonctionnions avec l'approche suivant laquelle les objets de la taxation étaient les biens et les personnes, parfaitement identifiable. L'économie numérique n'ayant strictement aucune frontière, les acheteurs et les vendeurs étant difficiles à identifier, il faut élaborer un raisonnement qui nous permette de trouver un moyen adapté à cet aspect tout à fait original : ce que nous proposons, c'est de passer par les flux, et par les acteurs par lesquels transitent ces flux. La notion de flux est dorénavant celle qui alimente la notion d'assiette fiscale.

Nous ne faisons qu'adapter à notre époque une réalité ancienne : lors du passage du pont pour percevoir l'octroi, ne donnait-on pas à un tiers de confiance la possibilité de percevoir l'impôt et de le transférer au Trésor ?

Cependant, nous avons assisté à l'émergence d'une économie qui n'existait pas, les échanges numériques entre particuliers. Le seuil de 3 000 euros permet de distinguer ce qui, dans ce flux, relève de l'économie de partage. Les propositions de la commission des finances ne modifient pas les autres équilibres. Outre qu'elles nous semblent transpartisanes, elles nous paraissent traduire la prise en compte d'une économie qui va se développer à une vitesse extraordinaire, au point de nous contraindre à repenser le mode de perception de l'impôt. Passer de 28 milliards d'euros d'échanges à 572 milliards d'euros, cela va au-delà d'un différentiel de création de richesses. Pour continuer à financer le bien public, il faut trouver un système qui permette d'éviter qu'une partie des richesses ne soit plus taxée. Tel était l'état d'esprit qui a animé la commission.

Lorsque nous avons mis le sujet sur la table, les administrations - les douanes, la direction générale des finances publiques - nous regardaient avec inquiétude, voire angoisse. Nous avons avancé petit à petit. Le Sénat a adopté des dispositions auxquelles le Gouvernement n'était pas favorable au départ. Lors de l'examen du projet de loi pour une République numérique, la secrétaire d'État chargée du numérique, Axelle Lemaire, nous mettait en garde contre le risque de tuer le business avec un excès de règlementation.

Le Gouvernement s'est finalement décidé à légiférer. Peut-être l'a-t-il fait dans la précipitation, et de façon incomplète. En l'état, une stricte interprétation imposerait à tout individu qui vend des biens ou offre des services via une plateforme en ligne à s'affilier au régime social des indépendants (RSI), à partir du premier euro, ce qui est quand même une absurdité ! Nous avons trouvé un système plus pertinent.

Il faut bien se rendre compte de ce que signifie l'explosion annoncée - le passage de 28 milliards d'euros à 572 milliards d'euros en l'espace de huit ans ! - et de ce qui risque de nous échapper. L'idée n'est ni de taxer à tout prix ni de surtaxer, au contraire. Nous proposons une exonération des compléments de revenu, tout en nous donnant les moyens pour que nos bases fiscales ne s'effondrent pas, ce qui est le risque qui nous pend au nez !

Le système trouvé me paraît bon. Le seuil de 3 000 euros, avec le choix pour le particulier de se déclarer particulier ou professionnel, est intéressant. Grâce à son effet dégressif en matière d'impôt sur le revenu, avons évité l'effet de seuil.

Le discours que nous avons parfois entendu, notamment de la part d'acteurs français, est que ce dispositif risque de faire la part belle à toutes les plateformes établies à l'étranger. Ce risque existe, nous ne pouvons pas le nier, mais nous pensons que tous les États seront confrontés à la même réalité et seront donc conduits à prendre des dispositions.

Il faut, à un moment donné, fixer des règles du jeu. C'est ce que nous faisons. Elles ne me paraissent pas trop contraignantes. La proposition de loi constitue un bon point de départ pour introduire un peu de régulation dans un système qui, jusque-là, en est largement dépourvu !

Plutôt qu'un long texte, nous mettons un simulateur fiscal à la disposition des utilisateurs, ce qui sera plus concret pour eux. Il est en ligne sur le site Internet du Sénat.

Je suis d'accord avec Philippe Dallier : il existe un risque réel de délocalisation des plateformes. C'est pourquoi il nous a semblé plus intéressant de prévoir une carotte qu'un bâton. Conditionner le bénéfice de l'abattement de 3 000 euros à la transmission automatique des informations n'est en effet pas une sanction, mais un avantage comparatif : les utilisateurs ont intérêt à rejoindre une plateforme qui leur permet d'en profiter. J'établirai un parallèle avec les centres de gestion agréés : la réduction d'impôt est la contrepartie de l'adhésion, et donc de la fiabilisation des déclarations et du paiement de l'impôt et des cotisations sociales. Les plateformes ont donc tout avantage à jouer le jeu, dans l'intérêt de leurs utilisateurs.

J'ajoute une précision d'ordre matériel : lorsque l'utilisateur rejoindra la plateforme collaborative de son choix et qu'il donnera son accord à a déclaration automatique de ses revenus, sur l'écran qui s'affichera, on lui demandera quel est son numéro d'identification.

Ce numéro, unique, sera délivré une fois pour toutes par l'administration. La plateforme déclarera à l'administration fiscale, sur un serveur dédié, le montant des transactions faites sous cette référence. Ainsi, le secret fiscal de l'opération sera assuré.

L'administration fiscale triera les transactions en fonction de la catégorie des flux, selon qu'ils proviennent, par exemple, de la location de bateaux ou d'immeubles, d'achats de biens ou de services, et inscrira ce revenu dans la catégorie correspondante sur la déclaration fiscale : logement meublé, revenu foncier, etc. Elle disposera donc d'un nouvel outil qui lui permettra d'identifier ces revenus. On retrouve la même situation lorsque les banques transmettent à l'administration fiscale les informations relatives à l'ensemble des revenus perçus.

Nous avons retenu un système proche de celui les comptes financiers rémunérées par les banques, dont celles-ci doivent informer l'administration fiscale. La seule différence réside dans le numéro unique.

Une plateforme qui ne souscrirait pas à ce dispositif n'aura pas connaissance du numéro de l'utilisateur, qui ne pourrait donc pas bénéficier de l'abattement de 3 000 euros : il relèvera alors du système de la taxation au premier euro, soit le régime fiscal normal. Sachant que la très grande majorité de l'économie collaborative ou de partage concerne des revenus annuels inférieurs à 3 000 euros, les plateformes auront tout intérêt à jouer le jeu.

Enfin, ce dispositif est transposable à toutes les administrations fiscales européennes.

Le travail que nous avons mené avait pour objectif de mettre en évidence ces bases fiscales qui nous échappent. Il en va de la souveraineté des États. La montée en puissance de l'économie collaborative jusqu'à 572 milliards d'euros en 2025 se traduira par une complète modification, à terme, des sources de revenus. Cette réflexion nous a conduits à nous intéresser aux problématiques liées aux droits du travail et du logement, aux retraites, au chômage. Demain, nos concitoyens ne pourront pas forcément produire de feuilles de paie au moment de rechercher un logement. Nous sommes à l'aube d'une évolution profonde ! Il nous fallait donc proposer un système transitoire qui puisse s'appliquer sur une longue durée, dans le contexte de cette modification profonde des relations entre les différents acteurs de la société. On le voit, ce rapport n'aborde pas seulement des questions de fiscalité, mais aussi, entre autres, de sécurité sociale.

Charles Guené a raison d'insister sur ce point. Un jeune qui cumule des activités à temps partiel sur plusieurs plateformes dont les revenus ne sont pas déclarés aura les pires difficultés pour trouver un logement, de même qu'il aura beaucoup de mal à justifier de ses droits à la retraite. Il nous faut donc, dans l'intérêt des utilisateurs de plateformes, clarifier les règles. Cette question dépasse le cadre fiscal.

Depuis le dernier rapport que nous avons produit sur le sujet fin 2015, l'activité relevant de l'économie collaborative a doublé. Dans cette course contre la montre, il est nécessaire et urgent de prendre des décisions. Il est heureux que nous ayons pu aboutir à une proposition de loi conjointe, laquelle pourra, si le prochain Gouvernement le souhaite, être reprise dans le collectif budgétaire qui ne manquera pas d'intervenir après l'élection présidentielle, quel que soit le résultat de celle-ci.

À l'occasion du vote des dispositions du projet de loi de financement de la sécurité sociale pour 2017 relatives aux seuils d'affiliation à la sécurité sociale, nous avions regretté l'absence d'un travail d'harmonisation, d'une approche cohérente et globale, par rapport à la loi de finances. Notre rapport vise à corriger cette carence.

Troisième mérite de ce travail : nous avons commencé à recenser les désuétudes dans les textes en vigueur. Ceux qui sont relatifs aux vide-greniers en sont un parfait exemple. Dans un esprit de simplification des procédures et de réalité par rapport aux mutations de l'économie, il convient de « nettoyer » ces dispositions obsolètes qui ne sont plus ni adaptables ni applicables.

Ce rapport a le mérite de nous faire réfléchir sur un pan important de notre économie.

L'économie collaborative est une économie d'usage. Blablacar existe parce que le TGV coûte très cher. Un couple qui vit à Paris consacre l'intégralité du salaire de l'un des conjoints pour payer le loyer. Le pouvoir d'achat des Français s'est complètement délabré ! Le succès des sites comme Leboncoin s'explique par l'appauvrissement et le déclassement des classes moyennes.

J'avais déposé il y a quelques années une proposition de loi relative à ces robots qui remplacent le travail humain et ne sont imposés qu'au titre de la cotisation foncière des entreprises, la CFE, et de la cotisation sur la valeur ajoutée des entreprises, la CVAE. Ainsi, il n'y aura bientôt plus de caissières dans les grands magasins, car elles sont remplacées par des caisses automatiques, sans charges sociales. Je proposais donc un prélèvement social sur le chiffre d'affaires, afin de pourvoir à l'indemnisation de ces salariées. Ce texte, rangé dans les archives du Sénat, est à votre disposition. Ce pourrait être un levier pour trouver des recettes sociales.

Les propos d'Alain Houpert me font penser à un autre exemple. Au Japon, des chercheurs, notamment français, travaillent sur les voitures autonomes, qui connaissent un développement extraordinairement rapide. Nous n'en sommes plus au stade des prototypes, puisque ces véhicules se généraliseront d'ici à cinq ans. Tous nos modèles - la fiscalité, les transports en commun, l'aménagement de la ville - en seront modifiés.

Dans ce rapport, nos collègues nous proposent un modèle vertueux. La très grande majorité des transactions relevant de l'économie collaborative produisent des revenus d'un montant inférieur à 3 000 euros par an. Les utilisateurs concernés auront intérêt à déclarer leur activité. Mais que se passe-t-il pour les transactions d'un montant supérieur à ce seuil ? Quel est l'intérêt pour la plateforme de participer à cette activité vertueuse ? Nous parlons de 40 milliards d'euros de recettes fiscales, soit près de la moitié du déficit de l'État !

Aujourd'hui, dans la pratique, ces recettes ne sont pas déclarées. Quant au chiffre de 570 milliards d'euros, il est envisagé pour 2025... Il nous faut aujourd'hui prévoir des règles avant que ces masses ne nous échappent complètement.

La plateforme doit donc accepter, volontairement, de transmettre les informations relatives aux revenus. L'administration fiscale a lancé des contrôles et écrit à différentes plateformes pour les en informer. Celles qui sont installées en France ont répondu, les autres non. Or les plateformes les plus importantes sont établies à l'étranger.

Si le dispositif repose demain sur le volontariat, la question du seuil ne se pose plus : dès lors qu'un utilisateur rejoindra une grande plateforme, il saura que le montant de ses revenus sera transmis en échange d'un abattement fiscal, et disposera des documents utiles pour faire valoir ses droits à la retraite, pour souscrire un emprunt, pour obtenir un logement.

Enfin, le système est intéressant en termes de contrôle fiscal : plutôt que d'envoyer des filets partout pour un maigre résultat, l'administration fiscale se concentrera sur les plateformes qui ne pratiquent pas la transmission automatique. Les utilisateurs seront donc incités à rejoindre les plateformes qui jouent le jeu.

Le système proposé est habile, incitatif et progressif.

Nous sommes dans un univers évolutif, qui s'adapte assez vite, et nous savons que les fiscalistes et les plateformes essaient toujours de trouver la faille. Quel peut être l'effet pervers du dispositif proposé ? Philippe Dallier évoquait le risque de délocalisation. Quels sont les autres risques ? Il s'agit de ne pas tuer l'économie collaborative, dont l'image est positive pour nombre de nos concitoyens. Nous devons discipliner fiscalement ce secteur d'activité, sans apparaître comme les tenants d'une économie ancienne incapable d'évoluer.

À l'avenir, que vont faire l'administration fiscale et le législateur ? Ne changerait-on pas un peu trop le système ? Doit-on envisager ce sujet uniquement sous l'angle fiscal ? Une réflexion d'ensemble sur l'évolution de l'économie, du travail et des métiers n'est-elle pas nécessaire ?

Je le répète, les grandes plateformes, qui sont d'ores et déjà installées à l'étranger, ne répondent souvent pas aux courriers qui leur sont adressés par l'administration fiscale. Le risque de délocalisation n'est donc pas plus grand qu'auparavant.

Je prendrai l'exemple de deux plateformes très importantes situées à l'étranger. À San Francisco, les dirigeants d'Uber nous ont dit qu'en Estonie, ils avaient mis en place un système de déclaration automatique des revenus à l'administration fiscale, et celui-ci fonctionne très bien. Quant à la plateforme Airbnb, elle a volontairement accepté de prélever la taxe de séjour sur les logements proposés par ses utilisateurs, et elle la collecte aujourd'hui dans 50 villes.

L'important est donc l'existence d'une volonté politique dans les pays. Les plateformes ne cherchent pas forcément à échapper aux règles - je mets à part le sujet de l'impôt sur les sociétés des GAFA (Google, Apple, Facebook, Amazon) et des paradis fiscaux, qui relève d'une problématique différente.

Il est de l'intérêt des plateformes que leurs utilisateurs s'inscrivent dans le droit commun. Par ailleurs, elles ne peuvent pas faire l'impasse sur le marché français, qui est l'un des plus importants au monde.

Il faut donc une volonté politique. Tous les pays, notamment le Royaume Uni, la Belgique et l'Italie, mènent une réflexion pour faire évoluer leur législation dans ce domaine.

Nous ne voulons pas créer d'obligation supplémentaire, mais un dispositif simple, dont l'étape ultime pourrait être le prélèvement de la taxe par la plateforme - comme le boulanger prélève la TVA. Ce commerçant est collecteur d'impôt ; pourquoi la plateforme ne le serait-elle pas ? Les tiers collecteurs existent depuis très longtemps. Encore faut-il, auparavant, connaître, le montant des revenus et que le système soit très simple.

Nous ne souhaitons pas mettre de frein à l'économie collaborative.

Ne pourrait-on harmoniser les réflexions menées par les différents pays ?

La réflexion n'en est pas au même stade partout. C'est typiquement un sujet que la Commission européenne aurait dû prendre à bras-le-corps...

La quasi-totalité des plateformes que nous avons interrogées, qu'elles soient françaises ou étrangères, a trouvé que notre projet correspondait à leurs attentes. Elles y étaient pourtant opposées lors des premières auditions. Elles y sont favorables, car elles n'auront pas à supporter de lourdes charges de gestion. Le seuil est défini : au-dessous de 3 000 euros, on est un particulier ; au-dessus, un vendeur professionnel.

Par ailleurs, le dispositif proposé est dématérialisé, ce qui correspond à leur modèle économique. On ne leur demande pas de remplir des formulaires.

Ce modèle est facilement acceptable par d'autres pays, dans la mesure où il repose sur la définition de ce qu'est un « particulier ». Un consensus européen est donc possible autour de cette notion de seuil.

Il s'agit de régler le problème de l'économie collaborative en simplifiant sa définition. La fixation d'un seuil permet de distinguer un particulier d'un auto-entrepreneur. Mais si le problème fiscal est résolu, ce n'est pas le cas de l'ensemble du problème de la protection social. Au législateur futur de déterminer d'autres « seuils plafonds ».

Ce dispositif a une portée universelle, car il supprime l'obstacle des frontières. Il reviendra aux administrations fiscales de distinguer entre particuliers et professionnels. Il s'agit donc d'une simplification adaptée et d'un premier pas vers une fiscalité du numérique.

Ce rapport de grande qualité justifie totalement notre mission de parlementaires et de membres de la commission des finances, au moment où le monde politique est décrié pour des raisons très injustes.

Il est passionnant d'être pionniers sur ce sujet. Nous avons ouvert une porte, mais nous n'avons pas réglé le problème dans son ensemble, car le système va profondément évoluer. L'économie collaborative, celle des particuliers, ou celle plus ouverte des professionnels, passerait de 28 milliards d'euros en 2015 à 570 milliards d'euros en 2025 : cette dynamique considérable exige que nous réfléchissions de façon prospective.

L'économie collaborative permet de valoriser ce que l'on a, ce qui est le simple bon sens. Dans tous les pays et à tous les niveaux professionnels, il existe une lutte pour le pouvoir d'achat. Cette économie nous donne l'occasion d'une réflexion plus passionnante encore : l'optimisation du capital investi. Par exemple, nos voitures ne fonctionnent que durant 6 % de leur temps d'usage possible. Quand une centrale nucléaire tourne 8 000 heures, une éolienne 2 000 heures, une automobile roule 200 à 250 heures par an !

Un voilier ne sort que trois jours par an... Une optimisation du capital immobilisé est donc absolument inéluctable.

Certaines plateformes collaboratives, qui fonctionnent grâce à la marge qu'elles réalisent sur les transactions, permettent une traçabilité des flux. D'autres, nombreuses, vivent de la notoriété et de la publicité. Toutes sont-elles tiers de confiance ? Les flux transitent-ils nécessairement par elles et pouvons-nous contrôler ces flux ?

Ma deuxième question, prospective, concerne la monnaie nationale. Nous suivrons bientôt une logique de dénationalisation des échanges, voire du support économique de l'échange. De la monnaie virtuelle pourra, dans ce contexte, créer du pouvoir d'achat réel qui échapperait aux systèmes étatiques reposant sur le contrôle de la monnaie. Cette préoccupation vous a-t-elle traversé l'esprit, ou bien est-elle prématurée ?

Le discours des représentants de l'économie classique a considérablement changé depuis deux ans : les représentants des hôteliers, qui nous avaient fortement interpellés à l'époque, nous ont dit cette fois-ci que nos propositions rétablissaient l'égalité entre Airbnb, ainsi que d'autres sites, et leur profession : tous paieront les mêmes impôts et charges. Ils nous ont dit, aussi, qu'ils avaient besoin de ces plateformes, car, au vu du développement du tourisme, ils ne pourront pas accueillir tous les touristes étrangers qui viendront visiter la France dans les années qui viennent.

Les relations entre économie classique et nouvelle économie sont donc en voie de pacification.

Pour répondre à Gérard Longuet, presque toutes ces plateformes sont tiers de confiance dans le paiement. Je mets à part Leboncoin, qui est uniquement un site de petites annonces ; il n'intervient pas dans la transaction. Pour la très grande majorité des autres plateformes, il y a transaction en euros : la base de taxation existe.

Ce sont elles qui mettront en place les systèmes permettant d'appréhender les transactions...

En Sardaigne, par exemple, lorsqu'il n'y avait plus de crédit bancaire, le réseau Sardex avait mis en place une économie de troc via des plateformes collaboratives. Il n'en reste pas moins que, actuellement, 99 % des transactions se font en euros.

Pour répondre à Jacques Chiron, il y a une prise conscience, à la fois par l'économie traditionnelle et par l'économie numérique. Ainsi, des représentants des hôteliers soutiennent notre proposition. Pour ma part, je suis pour la liberté : ce n'est ni à l'administration fiscale ni au législateur de dire s'il vaut mieux louer dans un hôtel ou par Airbnb, prendre un taxi ou un VTC. Cela relève de la liberté de choix du consommateur. Notre responsabilité, en revanche, est d'assurer un minimum de neutralité.

Dans une tribune publiée dans Le Monde, vingt-quatre plateformes ont déclaré soutenir une clarification des règles et l'adoption d'un seuil, comme nous le proposons, en contrepartie d'une transmission automatique des revenus. Chacun est conscient que le système actuel est compliqué et qu'il faut une simplification. Les utilisateurs des plateformes collaboratives ne sont pas des spécialistes du droit fiscal !

Une plateforme transmettra-t-elle les informations fiscales ou non, selon que les utilisateurs seront inscrits ou pas ? Je croyais que l'accord passé avec Airbnb prévoyait une transmission systématique des informations, au moins pour la taxe de séjour...

Votre proposition n'est-elle pas temporaire ? À terme, les plateformes ne seront-elles pas obligées de se mettre en règle ? Quelle est la vision finale ?

Nous nous heurtons pour l'instant au principe de territorialité de l'impôt. Les plateformes les plus importantes, qui sont installées à l'étranger, ne reconnaissent pas le droit fiscal français, tout en ayant un énorme marché en France ; il leur faut donc respecter un certain nombre de règles. Le système que nous proposons les incitera à transmettre les informations.

Sans un minimum de volontariat, nous n'obtiendrons rien. Le seuil que nous proposons permet à la fois d'exonérer les petits revenus, ce qui est justifié sur le fond, et d'inciter les plateformes à rentrer dans notre système fiscal, ce qui créé un cercle vertueux. Celles qui sont installées à l'étranger ne répondent pas aux demandes de l'administration fiscale française parce qu'elles considèrent que notre procédure fiscale ne leur est pas applicable.

Nous avions eu ce débat à propos des plateformes de streaming, et une solution avait été trouvée : il était plus rentable pour celles-ci de rentrer dans un système accepté par tous. N'excluons pas cette issue ; il ne faut pas négliger les considérations liées à l'image de marque.

Claude Raynal a raison : à un moment donné, les plateformes auront intérêt à basculer dans notre système.

La proposition n° 18 du groupe de travail me paraît majeure : il faut promouvoir une approche commune au niveau européen et international.

L'OCDE s'est surtout préoccupée de la question des profits des GAFA, mais a aussi mis en place un groupe de travail sur la TVA et peut être bientôt un autre sur l'économie collaborative. Le problème de la TVA s'est posé de façon cruciale au Luxembourg, qui a perdu 1 milliard d'euros de recettes. Quant à elle, la Commission européenne s'intéresse davantage à la TVA qu'à l'impôt sur le revenu, lequel est perçu de façon différente selon les pays. Le lieu de taxation devrait être celui où s'effectue la prestation et non celui où est installée la plateforme.

Avec l'économie numérique, nous sommes passés d'un système où l'assiette fiscale était identifiée par le bien ou le service, à un autre dans lequel l'assiette est identifiée par le flux. Or l'identification du flux dépend de la vitesse de l'échange d'informations. C'est une révolution, y compris sur le plan fiscal. Cette économie des flux s'observe dans le domaine des transactions financières. L'intermédiaire est connu : c'est celui qui gère les flux, le « banquier », qui permet la transaction. Dans ce contexte, l'obstacle de la territorialité n'existera plus. De la même manière, dans une transaction financière, il peut être difficile de savoir par où transite l'argent, mais le système repose sur des intermédiaires identifiés.

À Bruxelles, on nous a dit que l'on ne souhaitait pas que s'appliquent à l'économie collaborative des législations nationales particulières et des entraves à la liberté de circulation et de prestation de services. Nous avons donc inversé le raisonnement en nous demandant quel était le bénéficiaire de cette économie.

Dans les plateformes en ligne actuelles, de type start-up, l'investissement se fait en vue d'une plus-value, et non pas de dividendes. Cela crée un système anti-concurrentiel : la plateforme peut en effet supporter des coûts élevés et obtenir des résultats négatifs, ce qui « casse » la concurrence traditionnelle.

Cela ne peut pas durer éternellement. Les investisseurs veulent aussi toucher des dividendes...

C'est ainsi que certaines sociétés américaines, très riches sur le plan des potentialités de plus-values mais dont le résultat peut être négatif, ne paient pas d'impôts. Cet hyper-capitalisme nous échappe...

Nous donnons acte aux membres du groupe de travail sur les assiettes fiscales et les modalités de recouvrement de l'impôt à l'heure de l'économie numérique de la présentation de leur rapport d'information, dont nous autorisons la publication. Nous avons bien entendu qu'ils déposeront une proposition de loi conjointe et saluons cette initiative, qui n'est pas courante.

Ce rapport sera présenté à la presse à 11 heures.

La réunion est levée à 10 heures 40.