Commission des finances, du contrôle budgétaire et des comptes économiques de la nation

Réunion du 14 février 2023 à 16h30

Sommaire

La réunion

Nous entendons cet après-midi M. Pierre-Louis Bras, président du Conseil d'orientation des retraites (COR), dans le cadre de la préparation de l'avis que rendra notre commission sur le projet de loi de financement rectificative de la sécurité sociale pour 2023.

Notre collègue Sylvie Vermeillet, rapporteure pour avis de notre commission, nous présentera son rapport le 28 février prochain.

Avant la présentation de celui-ci et la transmission au Sénat du projet de loi, il nous a semblé utile de vous entendre, monsieur le président, sur l'évolution et les perspectives des retraites en France. L'organisme que vous présidez est en effet une instance indépendante et pluraliste d'expertise et de concertation, chargée d'analyser et de suivre les perspectives à moyen et long termes du système de retraite français. Ses projections sont importantes pour comprendre les équilibres de notre système de retraite par répartition et les modifications qu'il convient d'apporter, le cas échéant, pour assurer son financement de long terme.

Notre commission des finances est par ailleurs particulièrement attachée à comprendre les enjeux à long terme, tant en recettes qu'en dépenses, de notre système de retraite, dans le cadre plus global de l'évolution de nos finances publiques.

Au sein du Conseil d'orientation des retraites siègent des parlementaires - quatre députés et quatre sénateurs, parmi lesquels Mme la rapporteure pour avis Sylvie Vermeillet -, des représentants des partenaires sociaux - les trois organisations représentatives des employeurs et sept organisations syndicales de salariés -, de l'Union nationale des associations familiales (Unaf), de l'Union nationale des professions libérales (Unapl), de la Fédération nationale des syndicats d'exploitants agricoles (Fnsea), et des administrations concernées par la question des retraites - direction générale du Trésor, direction de la sécurité sociale, direction du budget -, de la direction de la recherche, des études, de l'évaluation et des statistiques (Drees), de la direction de l'animation de la recherche, des études et des statistiques (Dares) et de l'Insee, ainsi que des personnalités qualifiées.

Le rapport du COR que je vais vous présenter a fait l'objet d'un consensus entre tous ses membres. Je ne vous livrerai donc pas d'opinions personnelles.

Premier élément : le rapport des dépenses de retraite à la richesse nationale.

Les termes « système de retraite par répartition » signifient que l'on prélève des cotisations ou des impôts sur les actifs pour financer les retraites. Une façon synthétique d'apprécier cet effort qu'il faut consentir est de considérer la part des dépenses de retraite dans le PIB.

Nous observons une forte augmentation de ces dépenses dans les années 2000, du fait du départ en retraite des baby-boomers et de la crise économique des années 2010. Au début de la décennie suivante, on observe les soubresauts liés au covid. En 2021, les dépenses de retraite représentaient 13,8 % du PIB. Pour la période allant jusqu'en 2030, nous nous sommes alignés sur les prévisions économiques du Gouvernement. À partir de 2030, nous avons décidé de façon consensuelle de faire des hypothèses concernant la croissance de la productivité horaire du travail, laquelle détermine le niveau des salaires et celui du PIB.

Le spectre sur lequel nous avons travaillé comprend quatre hypothèses, de la plus défavorable, soit 0,7 % de croissance annuelle de la productivité horaire du travail - la situation de 2009 à 2019 - à la plus favorable, soit 1,6 % de ladite croissance annuelle - la situation sur une période de quarante ans, de 1982 à 2022. Les résultats sont très différenciés selon les hypothèses.

Globalement, en dépit de quelques variations, les dépenses de retraite sont relativement stables. À long terme, dans trois hypothèses sur quatre, elles diminuent quelque peu : dans la plus favorable, elles représentent de 11,9 % à 12 % du PIB ; si la croissance annuelle de la productivité horaire du travail s'établit à 1 %, soit l'hypothèse qui sert de référence au Gouvernement pour la réforme des retraites, elles représentent 13,5 % du PIB.

Dans l'hypothèse d'une croissance annuelle de la productivité horaire du travail à 0,7 %, les dépenses de retraites augmentent quelque peu à l'horizon 2050, passant à 14,4 % du PIB. Je précise qu'en 2021, le PIB de la France était de 2 500 milliards d'euros : 0,1 point de PIB équivaut à 2,5 milliards d'euros et 1 % de PIB égale 25 milliards.

Les dépenses de retraite ne dérapent pas. A priori, cela suscite souvent un certain étonnement, parce que la France vieillit. Il y a aujourd'hui 1,7 cotisant pour un retraité ; en 2050, il n'y aura plus que 1,2 cotisant par retraité. Si l'on ne prenait en compte que cette évolution démographique, les dépenses de retraite augmenteraient fortement en pourcentage du PIB. Néanmoins, il faut observer un autre phénomène très important : les pensions versées à chaque retraité diminueront dans le temps par rapport à la rémunération de chaque actif, et ce d'autant plus que la croissance sera forte. En effet, dans le régime général, les pensions sont indexées sur les prix ; quand les salaires augmentent rapidement, se produit un décrochage des pensions par rapport aux salaires et donc par rapport au PIB ; par ailleurs, des mesures ont été prises pour faire baisser durablement le rendement technique de l'Agirc-Arrco ; enfin, dans la fonction publique, les périodes de gel du point d'indice pèsent aussi sur le niveau des pensions par rapport aux salaires. Si les dépenses de retraite ne dérapent pas, c'est parce que ces deux forces s'exercent en sens contraire et s'équilibrent.

Le fait que les pensions relatives des retraités baissent par rapport aux rémunérations est une question en soi. Aujourd'hui, le niveau de vie des retraités est légèrement supérieur à celui de l'ensemble de la population ; ils sont ainsi plus nombreux à être propriétaires. De par la baisse relative des pensions, leur niveau de vie diminuerait.

Si les dépenses de retraite ne dérapent pas dans l'actuel contexte de vieillissement, il y a donc un revers : la baisse relative du niveau des pensions, et du niveau de vie relatif des retraités.

Deuxième élément : le niveau du solde de l'ensemble du système de retraite.

Ce niveau a atteint un point bas dans les années 2010. En 2019, le système frôlait l'équilibre. En 2020, il s'est creusé du fait de la crise du covid. En 2021, on est à l'équilibre - en fait, un peu en deçà mais à hauteur d'à peine 0,1 point de PIB.

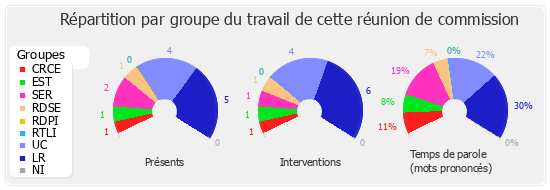

Dans les quatre groupes de régimes qui existent, les uns sont excédentaires - les régimes complémentaires du secteur privé - et d'autres déficitaires - les régimes de base du même secteur. Quant à l'ensemble constitué par les régimes de la fonction publique et des indépendants, il est très proche de l'équilibre.

S'agissant de ce solde, je tenais à apporter une précision. Peut-être avez-vous entendu dire que le COR cachait 30 milliards d'euros de déficit. Franchement, je ne cache rien et je n'ai rien à cacher ! Les données sur lesquelles nous travaillons sont celles qui servent de base pour les lois de financement de la sécurité sociale, lesquelles ne prennent pas en compte les régimes complémentaires et font apparaître une branche vieillesse en déficit.

Le COR, en revanche, prend en considération l'ensemble des régimes de retraite, y compris complémentaires, un ensemble qui est à l'équilibre en 2021. Pour ce qui est des régimes de base, on prend en compte les conventions qui servent de base aux lois de financement de la sécurité sociale. S'il y avait 30 milliards d'euros cachés, ils le seraient par le Gouvernement lorsqu'il transmet au Parlement les documents afférents à la loi de financement de la sécurité sociale, et ce avec la complicité de tous les groupes parlementaires ; en effet, je n'ai jamais vu remettre en cause, lors des débats sur ces textes, la nature des soldes qui vous sont présentés et la manière dont ils sont construits.

Nous présentons ces soldes tels qu'ils le sont dans la loi de financement de la sécurité sociale. Si de tels montants étaient cachés, ce serait de nature à provoquer une vraie crise institutionnelle parce que cela signifierait que l'on ment aux Français...

Troisième élément : le solde projeté.

En 2022, ce solde était en excédent, à hauteur de 0,1 point de PIB. Après 2022, il se creuse, différemment selon les hypothèses économiques, suivant la dynamique des dépenses par rapport au PIB.

Comment puis-je dire, à la fois, que les dépenses ne dérapent pas, que l'équilibre est atteint dans la période initiale et que, pour autant, il y aura un déficit ?

La clé de cette énigme, c'est l'évolution des ressources. Ce que je vais vous dire n'est pas immédiatement évident. Si l'on ne fait rien, le taux de prélèvement des ressources affectées aux retraites diminuera sous l'effet de trois phénomènes qui ne sont pas intuitifs. A priori, on pourrait se dire que, les ressources pour les régimes de retraite ayant pour origine des taux de cotisation, si ces derniers ne bougent pas, les ressources augmenteront au même titre que le PIB. Or il faut signaler quelques particularités.

Premier phénomène : pour ce qui est du régime des fonctionnaires et d'autres régimes spéciaux qui sont en équilibre car ils sont abondés par des subventions de l'État, les ressources ne dépendent pas d'une base économique sur laquelle on prélèverait des cotisations, mais elles sont ajustées sur les dépenses. En effet, selon l'une des conventions qui sert de base à tous nos textes, le régime de retraite des fonctionnaires de l'État est en permanence équilibré. Les ressources dépendant des dépenses et les dépenses de retraite des fonctionnaires diminuant progressivement - elles représentent aujourd'hui 2 % du PIB ; dans cinquante ans, elles représenteront 1 % du PIB -, les ressources affectées aux retraites diminuent également.

Deuxième phénomène : dans le régime de retraite des agents des collectivités territoriales et des hôpitaux, la Caisse nationale de retraites des agents des collectivités locales (CNRACL), le taux de cotisation est bien plus élevé, soit 41 %, que dans le régime général et dans le régime Agirc-Arrco dans lesquels ce taux est de 28 %, en prenant en compte les cotisations salariés et employeurs. Or la part des rémunérations des agents des collectivités territoriales et des agents hospitaliers dans l'ensemble des rémunérations va diminuer, selon les hypothèses qui nous sont communiquées par la direction du budget sur l'évolution des rémunérations et des effectifs : cet effet de structure explique la baisse globale des ressources du système.

Troisième phénomène, d'une moindre ampleur : la diminution des contributions de la branche famille et de l'Unédic au système de retraite - dédiées respectivement à la prise en charge des avantages familiaux et des allocations chômage Agirc-Arrco -, qui représentent environ 7 % des ressources du système de retraite. Comme il y aura, demain, moins d'enfants, selon les projections de l'Insee sur la fécondité, et moins de chômeurs, selon l'hypothèse du Gouvernement, qui prévoit un taux de chômage de 5 % en 2027 - une projection que nous avons prolongée en nous basant sur un taux de chômage à 4,5 % stabilisé ; auparavant, nous nous basions sur un taux de 7 % -, nous prévoyons une diminution des contributions de la branche famille et de l'Unédic.

On peut donc dire, à la fois, que les dépenses de retraites ne dérapent pas, que le système est aujourd'hui à l'équilibre et que, pour autant, le déficit va se creuser.

Si l'on suit l'hypothèse posée par le Gouvernement, l'évolution du solde sera la suivante : en 2027, pour le solde, -0,4 % du PIB ; pour les dépenses ; -0,1 % du PIB ; pour les ressources, -0,3 % du PIB. En 2046, pour le solde, -0,7 % du PIB, ce qui correspond à l'évolution des ressources que je vous ai exposée, tandis que le niveau de dépenses sera le même que celui de 2021, lorsque la situation était à l'équilibre.

Quatrième élément : les dépenses de retraite ne dérapent pas, mais, pour autant, elles évoluent à un niveau qui n'est pas compatible avec les objectifs de finances publiques du Gouvernement. Celui-ci, comme le prévoit son dernier programme de stabilité, souhaite : réduire le déficit public à 2,9 % du PIB, en 2027 ; stabiliser, voire réduire légèrement, les prélèvements obligatoires ; enfin, limiter - un objectif affiché par Bruno Le Maire - l'augmentation des dépenses publiques, dans leur globalité, à 0,6 % par an. Or, si les dépenses de retraite ne dérapent pas au regard du PIB, elles augmentent de 1,8 %.

Rappelons que les dépenses de retraite représentent 25 % des dépenses publiques. Il est quasiment impossible de limiter l'augmentation des dépenses publiques à 0,6 % par an dans ces conditions, sauf à mener une politique extrêmement restrictive dans les autres domaines de dépenses publiques que sont la défense, l'éducation, la santé, la justice, la police, etc. Le COR a noté cette difficulté, mais certains de ses membres ont tenu à préciser qu'ils ne s'estimaient pas liés par les objectifs de finances publiques du Gouvernement.

Pour ce qui concerne la situation patrimoniale nette du système de retraite, on constate qu'il y a des réserves dans les régimes en répartition, soit les régimes complémentaires, à hauteur de 180 milliards d'euros - constituées pour la moitié de réserves Agirc-Arrco - et dans le Fonds de réserve pour les retraites (FRR), à hauteur de 26 milliards. La Caisse d'amortissement de la dette sociale (Cades) a une dette de 43 milliards d'euros, qui correspond à l'accumulation des déficits qu'elle a repris.

Au total, la situation patrimoniale nette du système de retraite fait apparaître des crédits à hauteur de 163 milliards d'euros. Il s'agit d'une partie de la situation patrimoniale nette des administrations publiques, publiée chaque année par l'Insee, laquelle est également positive, à hauteur de 375 milliards d'euros - situation établie après bilan de ce que l'ensemble de ces administrations possèdent et doivent.

Il n'est pas possible d'utiliser ces réserves pour combler le déficit à venir du régime général. En effet, ces réserves appartiennent à des régimes qui sont actuellement excédentaires et qui le seront également demain, et ce d'autant plus après la réforme des retraites prévue ; ainsi, le bilan Agirc-Arcco pour 2030, après réforme, s'établit à hauteur d'environ 3,7 milliards d'euros.

Merci pour cet exposé liminaire. Le système de retraite est difficile à appréhender du fait de son caractère pluridimensionnel, à la fois spatial et temporel : il faut prendre en considération des éléments très mouvants.

Pourriez-vous revenir sur les projections, fondamentales s'agissant de l'évolution des retraites, relatives à l'espérance de vie, à la démographie - nombre de naissances, de pensionnés, d'actifs -, au niveau de vie des retraités et à l'équité entre générations ? Les contributions intergénérationnelles sont-elles aujourd'hui de même niveau qu'il y a trente ans, et qu'en sera-t-il dans trente ans ?

Quels sont les apports du projet de réforme ? Qu'apporteraient des cotisations supplémentaires au régime de base et aux régimes complémentaires ? On se focalise sur des additions et des soustractions relatives au régime de base, mais on parle très peu des régimes complémentaires...

Toutes nos projections sont basées sur des hypothèses démographiques. Au sein du COR, nous ne prétendons pas être démographes : nous nous sommes fondés sur les chiffres de l'Insee, lesquels ont été révisés en 2021.

L'Insee a pris acte d'une baisse de la fécondité par rapport au début des années 2000 et table sur une stabilisation de l'indice conjoncturel de fécondité à 1,8 enfant par femme jusqu'à la fin de la période, à horizon de cinquante ans.

Il prévoit un solde migratoire - la différence entre les entrées et les sorties du territoire de Français et d'étrangers - de 70 000 personnes par an sur ladite période. Dans ce domaine, les projections sont aléatoires car ces mouvements sont liés à la situation internationale et aux circonstances politiques intérieures - données que personne ne maîtrise, surtout à horizon de cinquante ans. Selon les derniers chiffres dont nous disposons, ce solde serait un peu supérieur à 70 000 par an, ce qui ne nécessite pas de réviser les hypothèses de l'Insee.

Pour ce qui est de l'évolution de la longévité, l'Insee a revu ses prévisions à la baisse en 2021. Les phénomènes d'augmentation de la longévité et de diminution de la mortalité vont persister, mais à un rythme beaucoup plus lent qu'avant. Selon le démographe Hervé Le Bras, nous sommes trop optimistes sur la longévité. Pour ma part, j'utilise comme hypothèses les données de l'Insee, qui servent aussi de bases aux projections du Gouvernement.

Depuis le milieu des années 1990, le niveau de vie des retraités est supérieur à celui de l'ensemble de la population. Certes, les retraites représentent 50 % du salaire moyen, mais il faut prendre en compte l'ensemble des revenus pour calculer le niveau de vie, et rapporter ce revenu global à la composition de la famille. Or, en règle générale, les retraités n'ont plus de charge d'enfants. Comme les pensions vont connaître une diminution relative par rapport aux rémunérations des actifs, tout en continuant à augmenter, le niveau de vie relatif baissera. Demain, les retraités seront relativement plus pauvres par rapport aux actifs qu'ils ne le sont aujourd'hui, mais plus riches que les retraités d'aujourd'hui. Nous allons en arriver à la situation que connaissait la France dans les années 1980 et que connaissent aujourd'hui la Suède, le Royaume-Uni ou l'Allemagne. Cette diminution explique pourquoi les dépenses de retraites ne dérapent pas. Si l'on veut maintenir le niveau de vie des retraités par rapport aux actifs, il faut prendre des mesures et, dans ce cas-là, les dépenses de retraite augmenteront par rapport au PIB.

Les projections que je viens d'évoquer sur le niveau de vie à très long terme des retraités par rapport aux actifs sont mécaniques : elles supposent une absence de modification des comportements des futurs retraités. Or il est possible que ceux-ci décident de réagir : ceux qui en ont les moyens pourront épargner plus pendant leur vie active pour avoir davantage de revenus du capital lorsqu'ils seront retraités, ou repousser l'âge auquel ils quitteront leur emploi pour bénéficier d'une pension plus élevée.

La question de l'équité entre les générations est très compliquée à appréhender. Il faut comparer le niveau de contribution d'une génération et ce qu'elle en retire, c'est-à-dire le montant des pensions et la durée de retraite.

La durée de retraite a augmenté jusqu'à la génération née en 1950. Pour les générations suivantes, le report de l'âge de la retraite de 60 à 62 ans est entré en vigueur, ce qui a conduit à une diminution de la durée de retraite. De la génération 1955 à la génération 1975, la durée de retraite est quasi stable, puis elle recommence à croître avec l'augmentation de l'espérance de vie. La réforme aboutirait à un report de l'âge de départ à la retraite d'environ sept mois pour la génération 1972.

En pourcentage du temps de vie, la durée de retraite est stable, autour de 28 %.

Quant aux cotisations, elles n'ont cessé d'augmenter. Un actif d'aujourd'hui contribue plus que ne le faisaient ses parents.

Pour faire un bilan complet de l'ensemble de ces paramètres, il faut calculer les taux de rendement interne entre les contributions et les cotisations. Pour simplifier, on peut dire que la tendance est stable, et qu'elle augmentera légèrement en fin de période.

Néanmoins, on ne peut pas porter une appréciation sur l'équité entre générations en matière de retraite sans prendre en considération ce qui se passe hors retraite. Le niveau de vie moyen aujourd'hui est plus du double de celui de 1960 ; quant à l'espérance de vie, elle a augmenté de quinze ans durant cette période.

S'agissant du déficit, je rappelle qu'il existe 42 régimes, dont quatre principaux : le régime de base des salariés du privé, Agirc-Arrco, le régime de retraite des fonctionnaires de l'État et la CNRACL. Par une convention qui est commune à tous, le régime de retraite des fonctionnaires de l'État est en permanence équilibré.

Le régime général, le Fonds de solidarité vieillesse (FSV) et la CNRACL sont en déficit. Le projet de réforme prévoit d'ailleurs une augmentation des taux de cotisation spécifique à la CNRACL.

L'Agirc-Arrco est excédentaire. Dans l'hypothèse de 1 % de croissance de la productivité, ce régime resterait excédentaire jusqu'en 2070 : il n'a pas besoin d'utiliser ses réserves. Sur les 12 milliards d'euros de la réforme, l'Agirc-Arrco représente 3,5 milliards : cette somme viendra-t-elle alimenter les réserves ? Le niveau de ces dernières est au-delà de la norme de pilotage - une réserve équivalente à six mois de prestations retraites - : elles représentent plutôt huit à neuf mois. Que feront les partenaires sociaux de cet excédent ? Je ne veux pas préjuger des décisions qu'ils prendront.

Je vous poserai plusieurs questions.

Quel serait l'impact sur le niveau des pensions de l'absence de modification des conditions actuelles de financement du régime, ainsi que sur celui des cotisations d'une non-prolongation de la durée d'activité ?

Par ailleurs, votre rapport indique que le système pourrait être équilibré dans le scénario central que vous avez évoqué, avec un âge conjoncturel de départ à la retraite de 64,2 ans en 2032, soit un âge légèrement supérieur à celui qui a été retenu. Faudra-t-il donc revenir d'ici à quelques années sur cet âge de 64 ans ?

Merci pour les explications que vous avez apportées.

Vous avez évoqué les baisses des dépenses de retraite de l'État employeur pour ses fonctionnaires et l'effet CNRACL. En résumé, ceux qui cotisent le plus cotiseront moins en proportion de la somme des cotisations.

D'où ma première question : quel est l'effet de la politique d'emplois publics et des rémunérations du Gouvernement sur le déficit du système de retraite ?

Deuxième question, dont la réponse intéressera mes collègues du groupe Les Républicains. Lors de la discussion du projet de loi de finances, ceux-ci avaient proposé de supprimer 150 000 emplois de fonctionnaires. De combien seraient amputées les recettes de la sécurité sociale si cette proposition était adoptée ?

Enfin, vous vous fondez sur deux conventions : l'équilibre permanent des retraites (EPR) et l'effort de l'État constant (EEC). Mais j'ai lu dans la presse que vous évoquiez aussi une convention historique du COR. Qu'entendez-vous par là ? Le Gouvernement a fait le choix de retenir la convention EPR. Le déficit annoncé du système de retraite est-il « augmenté » artificiellement par un désengagement de l'État à hauteur de 1,2 point de PIB ? Ce qui nous conduit aux 30 milliards d'euros...

Deux modalités de financement du système de retraite n'ont pas été retenues : dépenser moins et mieux ; augmenter les recettes des comptes sociaux, qui sont aujourd'hui volontairement diminuées.

Pour rappel, en octobre 2022, l'Institut de recherches économiques et sociales (Ires) a montré que les aides publiques aux entreprises étaient passées de 3 % du PIB en 2000 à 6,4 % du PIB en 2019, soit un total de 157 milliards d'euros constitué notamment d'exonérations de charges sociales qui réduisent d'autant les recettes des comptes sociaux.

Lors de la première mise en oeuvre de cette politique en 2007, ce sont près de 3 milliards d'euros par an qui ont été perdus. Le Gouvernement joue au pompier pyromane : il affirme vouloir sauver le système de retraite par répartition qu'il a lui-même contribué à déséquilibrer. De surcroît, le choix de diminuer le montant total des pensions de retraite, mécaniquement réalisé par la réduction de leur durée, aboutit à réduire la protection offerte par le système de répartition, en particulier pour les catégories populaires qui en bénéficient déjà moins. Cette façon de « sauver » le système par répartition est une forme de démantèlement.

Une autre politique serait de revoir à la baisse certaines dépenses publiques. Comme l'indique votre rapport, de 2022 à 2032, la situation financière du système de retraite se détériorerait avec un déficit allant de 0,5 à 0,8 point de PIB, soit entre 13 et 19 milliards d'euros rapportés à un PIB de 2 354 milliards en 2022. Une baisse des dépenses publiques aux entreprises dans des proportions équivalentes semble d'autant plus réalisable que cette politique d'aides peu ciblées est critiquée, et son efficacité en termes d'emplois et de croissance controversée.

À mon sens, il n'existe pas de raison pour que les déficits accumulés soient financés par les seuls salariés retraités, dont le pouvoir d'achat baisse en raison d'une indexation partielle sur le niveau de l'inflation.

Pensez-vous que la logique comptable que je viens d'exposer soit de nature à tracer une perspective crédible pour le financement des déficits à venir ?

Mes chers collègues, il ne faut pas demander au président du COR de donner son avis sur les alternatives à la réforme qui est proposée : il me semble qu'il sortirait de son rôle.

Les retraités ont été actifs toute leur vie, ont épargné, acheté leur logement... S'ils ont un niveau de vie supérieur à celui des actifs, il ne faut pas laisser croire qu'ils sont ultra-favorisés.

Finalement, nous sommes extrêmement prétentieux, espérant faire la réforme qui rééquilibrera les comptes. Les équilibres changent en fonction du solde migratoire, du solde démographique, de la politique familiale, de la relation au travail, de la capacité d'épargne... Ne faudrait-il pas accepter de remettre les compteurs à l'équilibre, par exemple tous les dix ans, en fonction de l'évolution des politiques ? Le côté quasiment totémique des 64 ans n'a guère de sens. Il faudrait faire preuve de souplesse.

La réforme des retraites, c'est en fait la réforme du travail et de la production de richesses, car c'est ce qui détermine le montant de ce qu'on peut avoir à la retraite.

S'agissant du régime de la CNRACL, une hausse des taux est prévue, mais la Première ministre a annoncé une compensation. Je m'interroge sur l'équilibre de ce régime.

J'aimerais aussi connaître le nombre de pensionnés nés à l'étranger bénéficiant de l'allocation de solidarité aux personnes âgées (Aspa).

Qu'en est-il des pensions erronées puisqu'il semblerait qu'une pension sur cinq comporte des erreurs ?

Enfin, quid de l'évolution du montant des fraudes ? À la suite d'un rapport de la Cour des comptes de 2017, j'avais posé une question au Gouvernement sur le nombre de centenaires bénéficiant de retraites. Le rapport de la Cour des comptes pointait plus largement une incertitude sur le nombre de bénéficiaires de pensions à l'étranger. Un montant total de 200 millions d'euros de fraude est par ailleurs évoqué.

Merci pour votre présentation. Je voudrais préciser une question du rapporteur général : dans l'hypothèse où l'on choisirait une augmentation des cotisations plutôt qu'un allongement de la durée du travail, combien représenterait cette hausse pour un smicard, d'une part, et pour un salarié gagnant 3 000 euros, d'autre part ? Je souhaite comprendre la différenciation sociale.

Idem pour la durée de vie à la retraite : quelle différence entre les catégories les plus modestes et les catégories les plus aisées ?

Par ailleurs, j'aimerais comprendre combien les mesures de désocialisation des heures supplémentaires et des primes retirent aux caisses de retraite ?

Enfin, les précédentes réformes ont-elles eu un impact sur le taux d'emploi des seniors ?

Je vous remercie pour votre exposé pédagogique.

La situation est assez paradoxale : on a du mal à savoir si nous allons être rapidement ou non en situation déficitaire. Car la situation de l'emploi est plutôt satisfaisante, ce qui va conduire à une rentrée de cotisations ; avec la mise en place de la réforme Touraine, le temps de travail sera accru et il y aura sans doute moins de pensions à verser.

Jusqu'à quand le régime est-il équilibré ? Doit-on vraiment engager tout de suite la réforme ?

Ma question est un peu hors sujet par rapport aux travaux du COR, mais je veux dire qu'il y a une alternative aux solutions présentées par mes collègues de la gauche : la mise en place, à côté du régime par répartition, d'un régime par capitalisation qui permettrait d'assurer dans la durée un niveau de pension satisfaisant pour tous.

Avez-vous examiné une hypothèse autre que le « 100 % répartition » ?

Si l'on ne réforme pas l'âge de départ en retraite, il existe deux autres leviers : l'augmentation des cotisations et la baisse des pensions. Quel serait le taux d'augmentation des cotisations nécessaire pour revenir à l'équilibre ? Quel en serait l'effet sur la compétitivité et sur la balance commerciale ?

Merci pour votre exposé. À l'automne 2020, des prévisionnistes nous ont expliqué que le covid arrivait à sa fin et que l'avenir serait radieux. Patatras, on a assisté à la reprise du covid ! À l'automne 2021, le covid était terminé et l'inflation maîtrisée. L'avenir allait enfin être radieux. Puis est arrivée la guerre en Ukraine... Alors je fais preuve de scepticisme quand on me présente des prévisions, car elles se sont toutes révélées fausses.

Dans son projet de loi de programmation des finances publiques, le Gouvernement avait prévu une contribution des organismes de sécurité sociale de 25 milliards d'euros, pour revenir à un déficit public en dessous de 3 % du PIB. Combien représente l'allongement de la durée des cotisations par rapport à cette somme ?

Certains commentateurs avisés disent que la France a moins besoin d'une réforme des retraites que de retrouver des marges de manoeuvre. Si l'on n'avait pas supprimé la taxe d'habitation sur les résidences principales pour environ 20 milliards d'euros par an, la cotisation sur la valeur ajoutée des entreprises (CVAE) pour presque 10 milliards d'euros, la contribution à l'audiovisuel public pour près de 4 milliards d'euros, on n'aurait peut-être pas besoin d'une réforme des retraites aussi « urgente »... Mais je sais que cette réflexion n'entre pas dans votre champ d'analyse.

Si l'article 7 n'était pas voté, quel serait le manque à gagner par rapport à vos hypothèses ?

Ma question a déjà été posée par un collègue, mais je la repose pour qu'elle ne passe pas à la trappe ! Si l'on voulait obtenir exactement le même objectif que celui de la réforme en substituant au report de deux années de l'âge légal l'augmentation des cotisations, de quel taux faudrait-il augmenter les cotisations ?

Je suis ici pour rendre compte des travaux du COR. Vous avez porté des appréciations sur la réforme, mais il n'est pas dans mon rôle de vous donner mon opinion.

Le rapport cite deux conventions : la convention EPR et la convention EEC. Dans mon exposé, je n'ai évoqué que la convention EPR, c'est-à-dire celle qui sert de base aux lois de financement de la sécurité sociale dans un souci de simplification du débat. La convention « équilibre permanent des régimes » (EPR) prévoit une intervention financière de l'État limitée au strict équilibrage des régimes de la fonction publique civile et militaire d'État (compte d'affectation spéciale « Pensions ») et aux régimes spéciaux retracés au sein de la mission « Régimes sociaux et de retraite » pour lesquels il verse une subvention. Il prévoit une intervention de l'État financière stabilisée, indépendante de la baisse annoncée des dépenses du CAS Pensions et de la mission « Régimes sociaux et de retraites ». Ainsi les moindres dépenses constatées en direction de ces deux postes budgétaires seraient intégralement réinvesties dans le système des retraites. Vous disposez de toutes les informations au sein du tableau « Convention EPR » du rapport.

Certains m'ont demandé si nous disposions de temps pour faire la réforme. Après avoir été à l'équilibre en 2021, le solde était excédentaire en 2022, avant de se dégrader dès 2023 et 2024. Je n'ai pas à porter de jugement sur l'urgence de la réforme. C'est à la représentation nationale et au Gouvernement de prendre les décisions qui s'imposent.

Vous m'avez interrogé sur une éventuelle action sur les cotisations et le niveau des pensions à la place de la mesure d'âge. Pour équilibrer le système à l'échéance des vingt-cinq prochaines années, il existe en effet trois possibilités : repousser l'âge, augmenter les cotisations, diminuer les pensions.

Dans l'hypothèse d'un taux de croissance annuelle de la productivité à long terme de 1 %, le taux de prélèvement sur l'ensemble des rémunérations est de 31,2 % en 2021. Si rien n'est fait, le taux de ressources baisse en moyenne sur vingt-cinq ans à 30,1 %. L'évolution nécessaire par rapport au taux spontané est donc de 1 % : au lieu de prélever 30,1 % des rémunérations, il faudrait prélever 31,1 %. Quelle est l'évolution nécessaire par rapport au taux initial ? Elle est de zéro à l'horizon de vingt-cinq ans puisqu'il y a déjà une baisse. La retraite, c'est un paquebot : il faut prévoir une visibilité à cinquante ans, mais il est possible de se donner des règles de pilotage pour une durée moins longue. C'est la raison pour laquelle le décret qui définit nos missions a prévu que nous fassions des calculs sur vingt-cinq ans.

Idem pour l'évolution de la pension relative pour atteindre l'équilibre en moyenne sur les vingt-cinq prochaines années. En 2021, les pensions relatives représentaient 50 % des rémunérations. Spontanément, ce taux va baisser à 47,1 % en moyenne sur les vingt-cinq meilleures années. Afin d'atteindre l'équilibre, il faudrait que la baisse soit de 6,5 % par rapport à la pension initiale ; par rapport à l'évolution spontanée, la baisse devrait être de 3,4 % supplémentaires. Nous tenons ces tableaux à votre disposition.

Vous avez souligné que les prévisions s'avéraient toujours décevantes. Je suis d'accord avec vous ! Je n'ai pas de boule de cristal et je n'en sais pas plus que vous. J'ai parfois le vertige face à toutes ces courbes de prévisions jusqu'en 2070. Quand j'entends parler de la guerre en Ukraine, des menaces nucléaires, du réchauffement climatique, des tensions avec la Chine, je me dis que je devrais plutôt cultiver mon jardin... Si je continue, c'est parce qu'en démocratie, il faut prendre des décisions, notamment sur les retraites. Pour cela, il faut être éclairé. À horizon d'un an, on peut parler de prévisions ; à cinquante ans, ce sont des projections raisonnables et raisonnées. C'est ce que nous faisons avec les membres du COR pour orienter les débats et les décisions parce que, sinon, vous seriez extrêmement démunis. Nous essayons de ne pas être prétentieux, nous faisons ce travail parce que nous pensons qu'il peut être utile.

Sur les exonérations, pour ce qui est de la retraite, elles sont compensées, sauf pour celles concernant les heures supplémentaires, dont l'impact financier relève de l'épaisseur du trait.

S'agissant des étrangers, notre système de retraite ouvre des droits dès lors qu'une personne travaille en France, qu'elle soit française ou étrangère. Ce système contributif repose sur une logique différente de celle de l'Aspa, qui est un dispositif de solidarité nationale. Pour toucher cette aide, il faut vivre au moins six mois en France et avoir eu auparavant une résidence légale de dix ans dans notre pays. J'ajoute que la réciproque est vraie : heureusement qu'il y a une reconnaissance internationale des droits à la retraite pour les Français qui travaillent à l'étranger et bénéficient de retraites étrangères de retour dans notre pays !

Sur la capitalisation, nous n'écartons aucun paradigme. Des réunions du COR ont été consacrées à l'épargne retraite. Les dispositifs de capitalisation, les produits d'épargne retraite peuvent être rendus obligatoires par un accord collectif dans une entreprise, mais pour l'essentiel ils sont facultatifs. Notre système de retraite par répartition est, en comparaison internationale, relativement généreux. Je vois mal les actifs d'aujourd'hui cotiser en répartition pour la retraite de leurs anciens et en capitalisation pour eux-mêmes.

Vous n'avez pas répondu sur le temps de vie à la retraite selon les catégories sociales.

Pour l'Insee, Nathalie Blanpain a calculé l'espérance de vie à 65 ans par sexe et par niveau de vie. Les 5 % d'hommes les moins aisés en termes de niveau de vie ont une espérance de vie à 65 ans de 15,8 ans ; les 5 % les plus aisés, c'est-à-dire disposant de plus de 5 500 euros par mois, ont une espérance de vie de 21,8 ans. L'écart existe aussi pour les femmes. L'augmentation du niveau de vie va de pair avec une augmentation de l'espérance de vie. Prolonger sa carrière d'un an ne signifie pas la même chose si on a 15 ou 21,8 ans d'espérance de vie. Les personnes qui ont la moindre espérance de vie à la retraite sont les invalides et les inaptes : elles ne sont pas concernées par le recul de l'âge de la retraite.

Si l'on en croit les publications automnales du COR, il faudra revenir sur la question de l'âge dans relativement peu de temps...

Le Gouvernement a annoncé que le système de retraite serait à l'équilibre en 2030, année qui correspond au maximum des économies produites par la réforme. Repousser l'âge de la retraite entraîne deux phénomènes : il faut verser moins de pensions à ceux qui auraient dû être en retraite ; mais les personnes qui continuent à travailler auront des retraites plus élevées. Progressivement, ces personnes vont peupler le « stock » des retraités. L'économie initiale liée à un report de l'âge de la retraite se réduit peu à peu.

À l'Agirc-Arrco, tout euro cotisé donne des droits ; au régime général et dans les régimes des fonctionnaires et les régimes spéciaux, la situation est différente, en raison du bornage à 1 du coefficient de proratisation. La retraite est calculée en fonction de la durée validée par rapport à la durée requise. Par exemple, si une personne a travaillé quarante ans et que la durée requise est quarante-trois ans, sa retraite est de 40/43, soit 0,93 ; si elle travaille plus de quarante-trois ans, la retraite n'est pas de 44/43 : c'est le bornage à 1 du coefficient de proratisation.

Si l'on doit travailler plus, on y gagne à l'Agirc-Arrco ; au régime général ou au sein de celui de la fonction publique, ce n'est pas évident. Si l'année supplémentaire où l'on travaille est fructueuse, cela améliorera bien sûr le salaire de référence, qui est calculé sur les vingt-cinq meilleures années. Dans le cas du régime général, on gagnera d'autant plus que la part Agirc-Arrco est importante. Si l'on est fonctionnaire, le bornage joue sur tout, sauf sur le régime additionnel de la fonction publique en capitalisation ; avoir une promotion durant cette année supplémentaire de travail peut aussi changer les choses, car la retraite est liquidée sur les six derniers mois. Mais sans promotion durant cette dernière année et en cas de gel du point d'indice, le fonctionnaire peut y perdre car son salaire a baissé en valeur réelle dans l'année.

Il est donc extrêmement délicat de lire tous les effets de la réforme, même si l'étude d'impact comprend des données synthétiques.

Merci pour ces informations. Nous ne doutions pas de la complexité de la réforme !

La réunion est close à 17 h 55.

Ce point de l'ordre du jour a fait l'objet d'une captation vidéo qui est disponible en ligne sur le site du Sénat.